大资管行业近年进入了发展快车道,而券商资管却尴尬失速,管理规模连年下降。今年,“资管新规”过渡期就将结束,行业内持有的公募基金牌照数量还相对有限,银行理财子公司、外资机构等新竞争者在不断加入。

业务规模资管行业的大变局中,券商资管亟须摆脱失速的尴尬。接受上海证券报记者采访的多位券商资管行业负责人认为,身处最好的时代与最好的行业,资产管理仍是一片蓝海,无论是广度还是深度,券商资管都大有可为。

近日,证券业2020年各项数据出炉,在市场向好、公募基金规模大增之际,券商资管规模却一降再降,甚至不及2016年的一半。在对内亟须向主动管理转型,对外面临越来越严峻竞争的关键时刻,券商资管从业者是否已经找到了“求存”之道、应变之策?在行业发展快车道上失速掉队的券商资管机构,是否已经找到了迎头赶上的新动能?

从18万亿元到8万亿元

券商资管如何“求存”

券商资管的业务规模在2017年一度曾达到18.77万亿元的高峰,彼时公募基金总规模尚不过11.6万亿元。但在之后的几年,资管行业发展格局发生巨变。至2020年末,资产管理行业总规模突破120万亿元,其中公募基金总规模近20万亿元,银行理财、保险资管等的规模也都超过20万亿元,而券商资管规模却只剩下当年的零头,仅为8.55万亿元。

对此,中泰资管董事长黄文卿解释道,通道类业务是券商资管的“最大痛点”。随着“资管新规”落地,通道业务逐渐告别市场舞台,券商资管由此经历转型阵痛,部分机构管理规模与收入同步下滑难以避免。“按规定,到今年年底,券商资管的通道业务需全部清理。而这一块在券商资管规模中占比仍不算小,因此对券商资管行业来说还是有压力的。”

天风证券副总裁王洪栋也表示,券商资管这些年与其他资管机构拉开差距,一方面是因为“资管新规”使券商资管必须逐步压缩清理通道业务,而该类业务高峰期在行业规模中占比近七成;另一方面,则是因为主动管理能力建设上的不足,在净值型主动管理产品的市场竞争中没有自身的优势。

“在2017年之前,我们和其他多数券商资管一样,都是做大通道业务为主。通道业务不费神,虽然利润率低,但规模足够大。”一家头部券商的资管业务负责人表示,“近几年我们则是一边做减法,一边做加法。把不符合资管新规要求的产品清理掉,同时坚定不移地做强主动管理业务。”

中国证券业协会的统计数据也显示,2011至2017年,证券业资管收入一路上升,从21亿元大增至2017年的310亿元。此后,由于监管政策等“大环境”的变化,券商资管收入在2018年降至275亿元。不过,2019年又企稳于275.16亿元,2020年则回升至299.6亿元。

对此现象,业内人士认为,管理规模大降的同时业务收入能够稳住,主要缘于券商资管机构主动管理业务得到加强,带来了可贵的“增量”。

但这一收入水平与公募行业相比依然差距明显。数据显示,51家仅披露营业收入的基金公司2019年合计收入就达641.98亿元。2020年又是权益类产品的丰收年,基金公司收入及净利润更上层楼。如华夏基金披露,去年营业收入55亿元,净利润16亿元,增幅均超过30%。

竞逐公募市场

券商资管要补哪些短板

“发令枪马上要响了!”近期,国泰君安证券资管公司上下都处于枕戈待旦的状态,准备迎接公募基金牌照的落地。

这将是近3年来第一次有券商资管公司获批开展公募业务资格。上一回还是在2017年12月,中泰证券(上海)资产管理有限公司获得了公募牌照。

记者采访多家券商资管机构发现,能拥有一张公募牌照已成为它们当下最迫切的需求。

“熊市生存靠机构客户,牛市壮大得靠个人投资者。”一家券商资管的负责人道出其中原委。由于多数券商尚无公募牌照,而私募业务的服务门槛是100万元,导致券商资管的大部分客户都属于机构类客户。而牛市中爆款产品不断的公募机构则是靠着大量的中小投资者实现管理规模与收入利润的齐增。

券商拥有的公募基金牌照将增至14张,包括华融证券、山西证券、国都证券、东兴证券、北京高华、中银证券等6家券商直接持牌,以及东证资管、浙商资管、渤海汇金、财通资管、长江资管、华泰资管、中泰资管、国泰君安资管等8家券商资管子公司。目前还有五矿证券、华金证券正在申请牌照。

“券商资管必须从对资金池及通道类业务的依赖中走出来,构建基于净值型主动管理产品的业务线,打造券商特色的差异化金融产品体系,这是券商资管最核心的能力之一。”一家头部券商资管公司的董事长表示,券商资管业务当前面临的难点集中于资金池退出、久期错配修正、去通道下的产品及相关业务整改。

“我们在未来是两轮驱动:客户结构上,机构客户和零售客户并重;投资结构上,权益和固收并重。”一位券商资管老总表示,这几年转型的成果就在于开拓了零售客户群体,成功实现通道业务规模占比与主动管理业务占比的此消彼长。

而如何从服务高净值客户切换到服务广大中小投资者,补全零售业务短板,正是摆在券商资管眼前的重要课题。

背靠母公司

是羁绊还是支撑

“十多家券商有公募牌照,也才出了一个东方红。”有资管人士向记者感慨,对于业内知名的东方证券资管公司,要复制其成功似乎并不容易,因为行业发展存在不少瓶颈。

一家资管公司的董事长认为,券商资管在制度上就有掣肘因素。“比如说,公募基金行业比券商资管更加专注,能做到力出一孔,一心一意搞主动管理。相比之下,券商资管运营中的噪音较多。”

首先,从公司股权结构和治理结构上看,基金公司已形成了更为完善的制度,股东被禁止干预基金公司的日常经营。

其次,券商资管的净资本监管标准相对较严。“券商资管如果要做大一块业务,比如说要做1000亿元的业务,就要扣8亿元至10亿元的净资本。而基金公司就无此问题。本来应该是重人力资源的,现在不得不变成重资本的,这对券商资管来说显然是个劣势。”

此外,隶属于集团(母公司)的券商资产管理公司很少能按自己的节奏发展。“除业绩要求外,母公司往往对券商资管的排名和规模都有要求,并且还要配合母公司其他部门的工作。”

在记者的采访中,几家券商资管公司董事长谈到与母公司的关系时,均是感慨颇多。

不过,背靠母公司的资源和网点,优势也是显而易见的。有多家券商资管公司就曾表示,在产品销售上,有时来自营业部的销售已经占到一半,与银行渠道不相上下。

此外,券商资管在开发FOF基金方面也颇具优势。汇聚公募、私募大佬,发行全明星产品,“我们可以用最快的速度,把市场上各路优秀人才整合到我们的平台上,以FOF基金的形式为投资者提供最好的服务。”

相关推荐

猜您喜欢

- 多家券商抛出置业方案 年内2家上市券商合计斥资37亿元“买楼”

- 万达商业撤回A股IPO 知情人士称已与券商接触正积极筹备赴港上市

- 券商板块再当旗手,国联证券三连板,为何当前时点看好券商股?

- 由补贴驱动转向市场驱动 政策加持助力新能源汽车驶入发展“快车道”

- 券商股走强,行业再迎政策利好,一季度业绩或将改善

- 多家券商股权质押业务规模大降,踩雷余波犹在

- 一季度业绩有望环比改善 券商板块行情能否持续

- 券商股近期频频异动,多重利好加持下,这些个股可关注

- 上海,也有一个动能强劲的“湾区”

- 券商最新资管成绩单出炉 中信证券月均规模居首

- 业绩喜报频传 券商估值提升“添底气”

- 最新!券商去年四季度私募资管月均规模排名出炉 中信证券1.03万亿元居首

- 上市券商遭遇投资者灵魂式拷问 “股价、并购、再融资”成三大热门话题

- 首家上市券商年报出炉 三大业务推动浙商盈利高增长

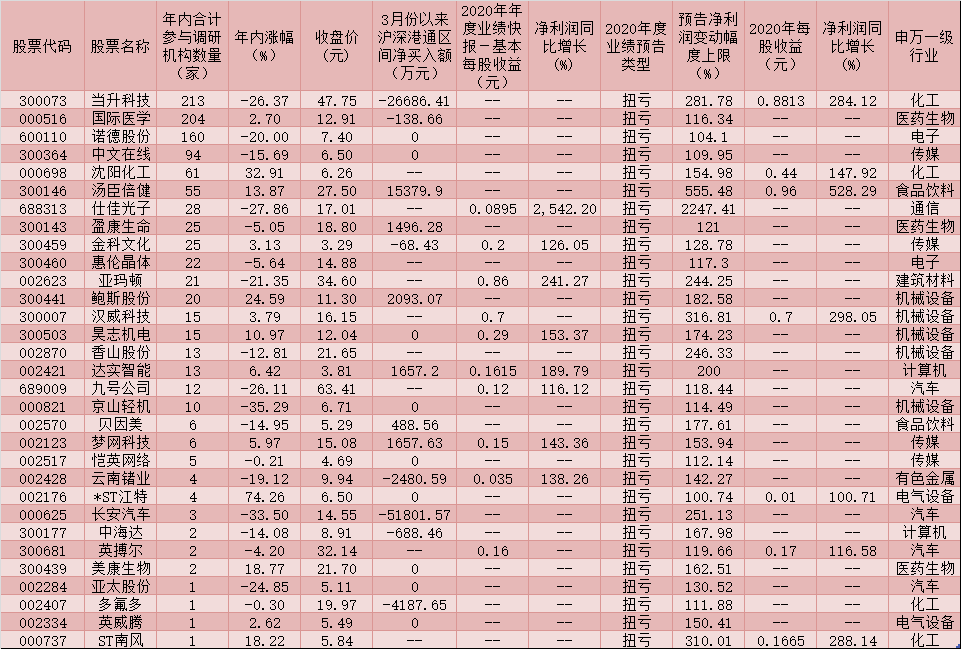

- 去年四季度券商股遭机构清仓式减持 今年以来股价平均跌超17%

- 98只股票本月获券商首次关注!这只股距目标价还有68%上涨空间