本报记者 赵子强 见习记者 任世碧 楚丽君

近日,《证券日报》记者梳理51家券商988份2021年行业策略报告,发现券商共推荐了1097家公司3959次,从申万一级行业来看,银行业排名第二,行业内37家公司中有16家被券商在2021年策略报告中推荐93次,荐股率达43.24%。进入2021年,在节后的2个交易日里,银行板块累计下跌2.55%,跑输大盘(沪指累计上涨1.6%)。

对于2021年银行板块的投资看法,记者通过梳理券商研究报告发现众机构认为在经济持续复苏、银行盈利增速回暖的背景下,银行板块在2021年具有较好的投资机会。民生证券行业策略分析师郭其伟表示,虽然近期银行板块小幅回调,但是基本面向好,在经济数据改善和年底估值切换等因素的催化下,有望重启上涨行情。

华西证券表示,预计2021年上市银行营收增速较2020年有所回升,而利润增速也将转负为正,预计净利润同比增长5.7%。敏感性分析显示,整体业绩增长区间为3.2%-8.4%。2021年行业基本面确定回升,业绩向上释放将整体提升行业估值的中枢水平。预计有望修复至2019年0.8倍左右的估值中枢水平,目前估值水平下提升空间在25%以上,维持行业“推荐”的投资评级。

万联证券行业策略分析师郭懿预判,2020年整体银行业的净利润增速在-3%左右。2021年,受低基数效应的影响,净利润回升至7%,加大核销的同时,拨备计提力度预计仍将保持高位。综上分析,2021年宏观经济恢复状态中,内生性紧信用的环境下,资产端收益率或整体上升,而负债端受同业成本上升的影响,核心负债的重要性明显上升。不过,国内延期还本付息政策退出、监管压力上升,叠加新冠疫情的短期波动,预计仍对整个银行业的资产质量预期产生阶段性的扰动。基于上述因素分析,我们建议关注零售业务占比高、核心负债有优势的银行。

“尽管银行板块节后呈现震荡整理的走势,但2021年仍看好板块表现。”中银证券行业策略分析师熊颖表示,“上周央行公布了房地产贷款集中管理新规,短期内超出监管上限的银行将面临一定调整,但利好存量占比较低的个股。中长期来看,新规有利于银行优化信贷结构,减少对地产贷的依赖。临近年底投资者情绪受流动性释放,小微支持政策再次延期等因素的扰动,银行板块表现振荡,但展望2021年我们仍看好银行板块表现,一是经济数据显示实体经济稳步复苏态势不改,利好银行资产质量改善;二是伴随经济复苏货币政策的边际收敛有助于缓释息差压力;三是银行经过前期调整,目前板块估值对应2021年为0.75倍市净率,具备低估值、低仓位的特点,随着国内经济形势的逐步转好,板块后续配置意愿有望提升。”

目前,银行板块估值较低,具有较高的安全边际,叠加基本面持续回升凸显价值。接受《证券日报》记者采访的私募排排网未来星基金经理胡泊表示,“当前银行板块的回调主要是因为周末出的房地产贷款集中度管理办法的约束,房地产和个人贷款这种优质资产受限,导致市场担忧银行贷款整体的质量会下降。该制度一方面会导致银行资产下降,另一方面也会导致资源向国企集中,中小银行可能受到的伤害更大。但我们认为,在经历了一定的跌幅之后,银行股仍然具有很好的防御特征,是投资者进行防御和长期配置的重要手段。只不过眼下市场行情做多热情比较高涨,所以资金对业绩确定增长的大消费板块关注程度更高,防御特性明显的银行股并不是当下的市场热点,但依旧看好银行股的长期投资价值。”

“2021年经济景气向上,看好银行板块估值修复机会。核心逻辑如下:首先,让利和盈利目标迎来再平衡,考虑到2020年各家银行均大幅提升了信贷成本以夯实拨备,银行账面盈利表现有望逐季修复,关注2021年信贷成本释放所带来的业绩弹性;其次,宏观经济持续改善与温和的政策环境,宏观数据显示我国经济延续修复态势,国常会延续普惠小微企业贷款延期还本付息政策和信用贷款支持计划,利于缓解银行的资本压力和信用风险。最后,目前板块估值水平处于6%历史分位,具备安全边际。”安证券行业策略分析师袁喆奇对银行板块表达了积极看好。

富荣基金研究部总监郎骋成也持有类似看法。郎骋成对《证券日报》记者表示,“当前银行板块估值处于历史低位,基本面在经济回暖的催化下持续改善,是资金配置中的优秀品种,有望受到资金青睐。展望未来,由于货币政策正常化的趋势日益明朗,社融总量预计将边际收紧,利好银行资产端定价。金融部门向实体经济让利符合序时进度,对银行而言未来让利政策压力不大。政策着力点主要是普惠小微企业,普惠小微企业贷款占比不高且利率下行空间不大,因此政策约束对整体贷款利率的影响较小。银行还可以积极把握消费复苏趋势,通过加大收益率相对较高的零售贷款投放力度助力整体贷款利率提升。此外,从维护金融体系稳定性的角度出发,提升贷款利率对于呵护中小银行基本面,实现六稳六保具有十分重要的意义。当前以十年期国债收益率为代表的无风险利率处于上行通道,逆周期政策力度减弱助力信用利差触底反弹,未来贷款利率有望继续提升。”

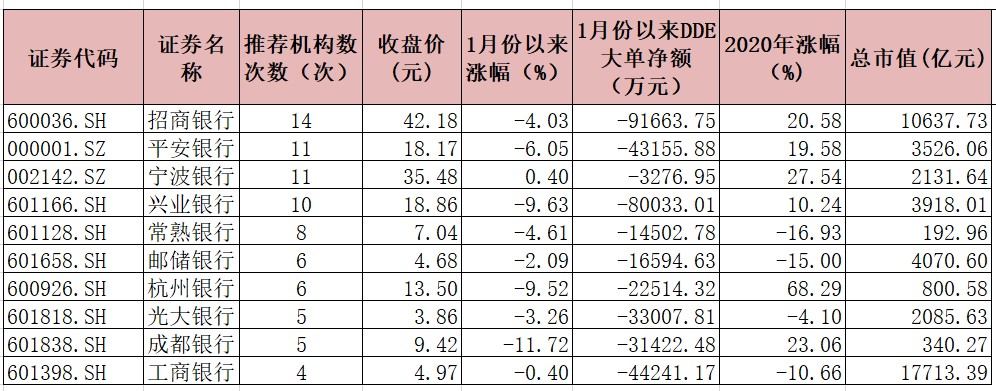

进一步梳理发现,银行业获得推荐次数最多的前十大“金股”分别为招商银行、平安银行、宁波银行、兴业银行、常熟银行、杭州银行、邮储银行、光大银行、成都银行、工商银行。

1、招商银行(600036)零售银行的标杆

在银行业中被机构推荐次数最多的是招商银行,券商推荐14次。公司2017年—2019年归属母公司股东的净利润分别达到702亿元、806亿元和929亿元。众多机构给出的2020年—2022年归属母公司股东的净利润预测平均值分别为928亿元、1034亿元、1182亿元。

西南证券认为,招商银行是零售银行的标杆,是业务转型的先行者,公司具有明显的成本、风控、技术优势,在面对疫情和经济周期下行压力下,具有更强的业绩韧性和抗风险能力。考虑到公司是银行业优质资产,应该享受估值溢价,给予公司2021年1.85倍目标PB,目标价52.41元。

2、平安银行(000001)依托集团资源优势,零售转型成效显现

平安银行位居银行业被推荐次数排名第二,券商推荐11次。公司2017年—2019年归属母公司股东的净利润分别为232亿元、248亿元和282亿元。众多机构给出的2020年—2022年归属母公司股东的净利润预测平均值分别为269亿元、305亿元、344亿元。中银证券认为,平安银行依托集团资源优势,零售转型成效显现,零售板块收入和税前利润贡献度已过半。同时随着公司对公业务调整逐步,存量资产质量包袱减轻,基本面改善明显,主营业务表现向好。

3、宁波银行(002142)是城商行的标杆

宁波银行与平安银行获得券商推荐相同,同为11次。近2日,宁波银行累计涨幅0.40%,是10是个股中唯一上涨的银行股。中银证券表示,宁波银行盈利能力保持优异,资产质量优于可比同业,且拨备基础厚实、风险抵御能力强,是城商行的标杆,市场关注度和认可度高。我们认为公司兼备成长性和可持续性,清晰的战略目标、优秀的管理层、稳健的基本面支持估值溢价。

4、兴业银行(601166)具有“商行+投行”战略

兴业银行被机构推荐了10次,安信证券认为,在转型的同时,其“商行+投行”战略逐步深化,投行成为重要的客户融资渠道与盈利来源,且盈利能力突出。展望未来,兴业银行基本面已经出现拐点,随着疫情冲击逐步减弱,预计ROE也将改善。

5、常熟银行(601128)是小微标杆行

常熟银行被机构推荐了8次,华泰证券认为,常熟银行的长期投资逻辑依旧明确,作为小微标杆行,护城河优势突出、成长潜力可观。异地分支行、村镇银行和入股农商行已构成常熟银行异地经营的三驾马车,打开了成长空间。随着转型升级的推进,我们预计常熟银行盈利能力有望改善。我们预计2020-2022年公司归母净利润同比增速分别为3.1%/13.1%/17.8%,EPS分别为0.67/0.76/0.90元,目标价为10.44元。

6、邮储银行(601658)是全国营业网点数最大、覆盖面最广的大型零售商业银行

邮储银行被机构推荐了6次,中泰证券表示,从邮储银行网点的地域属性分布来看,城市网点11935个,县城网点8742个,农村网点19003个。邮储银行是全国营业网点数最大、覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量保持在稳定水平。公司零售客群广,随着财富管理体系建设,有望在零售领域发展出独特优势,是具有差异化特色的国有大行。

7、杭州银行(600926)拥有深厚的区域业务基础

杭州银行被机构推荐了6次,2020年涨幅达68.29%,为10只金股中涨幅最大的金股。中银证券认为,杭州银行深耕浙江地区,拥有深厚的区域业务基础。公司资负结构不断优化,存、贷占比持续提升,零售转型成效初显,支撑利息明显改善。预计杭州银行2021年EPS为1.59元/股,对应净利润同比增速为16.2%,对应2021年PB1.11倍。

8、光大银行(601818)具有一流财富管理银行战略

光大银行被机构推荐了5次,天风证券表示,光大银行作为低估值且基本面改善的银行股主推标的,我们持续看好其一流财富管理银行战略,逐步具备长逻辑。光大集团提前将其持有的部分转债转股,亦彰显控股股东对光大银行发展前景之看好。

9、成都银行(601838)积极布局异地分行

成都银行被机构推荐了5次,国信证券认为,从整体财务数据来看,成都银行核心优势是负债成本低、接近五大行水平,由此推动存贷利差居于行业前列,实现“风险偏好较低、利差收益较高”的良性循环。虽然长期来看依靠平台资源的先天优势面临被削弱的压力,但成都银行多年来深耕当地的经验能在一定程度上起到缓冲作用。目前成都银行也在复制对公业务经验,积极布局异地分行,中短期内有能力维持当前竞争优势。通过多角度估值,公司合理估值区间为13元-15元,对应2021年EPB为1.2倍~1.35倍。

10、工商银行(601398)总市值行业第一

工商银行被机构推荐了4次,截至1月5日,工商银行总市值为17713.39亿元,位列银行业第一。中银证券表示,总体而言工商银行作为国有大行,在扶持实体经济、减费让利方面发挥“雁头”作用,公司资产端收益率、手续费收入增长暂时面临一定影响,但中长期来看工行作为国有大行经营稳健,大零售业务表现突出,长期坚持金融科技的投入已初见成效,结合公司目前较低的估值水平,维持增持评级。

表:机构推荐的十大人气股1月份以来市场表现一览

制表:楚丽君

(编辑 孙倩 策划 赵子强 张颖 吴珊)

相关推荐

猜您喜欢

- 券商系第14张公募基金管理牌照获批 多家券商仍在排队申请

- 2020年十大语文差错公布!“新冠”的“冠”你读对了吗?

- 众机构预判食品饮料行业2021年延续强势 首个交易日十大“金股”中有8只创历史新高

- 2020年券商集合理财产品大复盘:股票型发行数量创新高 FOF型平均收益率20.66%领跑

- 券商1月份“金股”最热门标的曝光!逾60亿元大单资金新年首日加仓39只个股

- 去年全国应急救援和生产安全事故十大典型案例公布

- 中金公司2021年十大预测出炉

- 中国银行业协会发布“2020年中国银行业十件大事”

- 券商去年佣金超1440亿元 同比大增80%

- 券商1月金股出炉:这些股获力挺,顺周期仍被看好

- 五洋债欺诈发行案一审宣判,券商、会计所、律所等都要担责

- 应急管理部公布2020年全国十大自然灾害

- 英科医疗超14倍涨幅领衔 2020年十大牛股出炉(名单)

- 国家外汇管理局:9月末我国银行业对外金融资产13354亿美元

- 两家券商2021年1月份金股来袭 逾65亿元北上资金月内加仓4只白马股