“最近证券类信托是公司所有产品中发行最密集、规模增长最快的,部分期限较短的产品抢都抢不到。”沪上一位信托经理感慨道。用益信托统计数据显示,12月以来,集合信托市场成立的证券类信托项目达107个,募集资金达77.2亿元,较去年同期几乎翻倍。11月证券类信托募集规模也接近300亿元。

业内人士表示,金融类信托成立规模持续增加的背后,是信托公司积极转型证券投资类产品的大趋势,后续信托业将为资本市场注入源源不断的增量资金,并与公私募、保险等机构同台竞技。

信托资金快速入市

今年以来,资金面宽裕导致无风险收益率逐步下行,货币基金、银行理财产品收益率持续走低,权益类资产成为较好的配置选择。在此背景下,证券类信托产品的发行及募集呈升温态势。

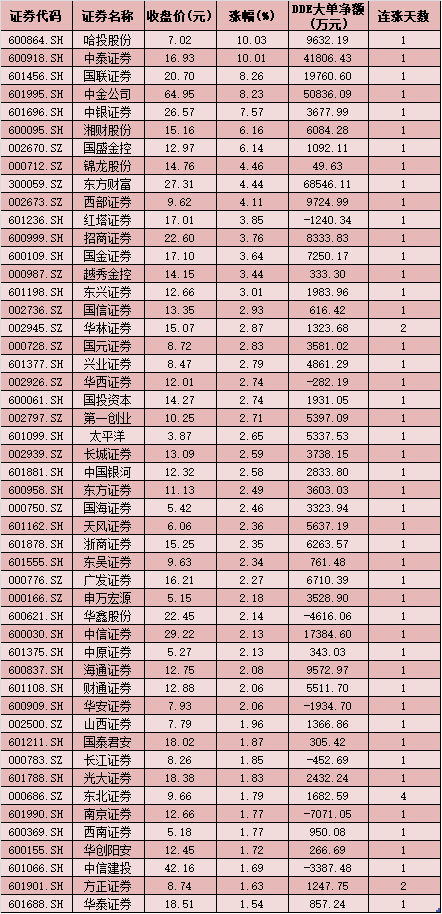

来自用益在线的统计数据显示,截至12月16日,12月集合信托市场共成立107款证券类信托产品,总规模达77.2亿元。对比去年同期成立的40.4亿元规模,资金入市热情明显提升。

从月度数据来看,金融类产品成立规模也大幅攀升。统计数据显示,11月金融类信托募集资金750.96亿元,环比增加34.68%,其中证券类信托募集规模接近300亿元。

“今年以来,信托公司转型步伐明显加快,纷纷发力证券投资类产品,如TOF、TOT、MOM等资产配置型产品,债券及固收+类投资信托产品,以及与阳光私募合作的证券投资信托产品等都是重点发力品种。”用益信托研究员喻智透露。

转型标品为大势所趋

信托资金快速转向资本市场的背后,是非标额度紧俏、行业发力向标品业务转型的事实。

“高净值客户之前买到的产品是市场上最具诱惑力的产品——刚兑且收益率高于10%,即使这类产品收益率下行,也远高于银行理财收益。因此,在信托业加速转型、融资类信托严格受限的背景下,市场上出现了客户抢着购买非标类产品的情况。”沪上一位中型信托公司人士感慨道。

今年以来,信托业在监管要求下大力压降融资类信托产品的规模,截至三季度末,投资类信托余额为5.68万亿元,较二季度末增加了4257.06亿元,而同期融资类信托和事务管理类信托余额则分别减少了4966.43亿元和3473.03亿元。

喻智认为,国内居民财富保值增值需求高涨,随着股市吸引力逐步增强,债券市场提质增量,标品信托业务大有可为。

相关推荐

猜您喜欢

- 11月份债券市场共发行各类债券4.7万亿元

- 机构今日买入这10股,卖出洛阳钼业4.82亿元

- 北向资金净流入逾80亿元,恒瑞医药获净买入超12亿元

- 财政部:“十三五”期间中央财政投入8779亿元支持生态保护修复

- 年内多家上市公司认购私募基金产品 亚星锚链投3亿元养元饮品掷6亿元

- 半导体需求向好驱动盈利回升 逾62亿元大单加仓18只概念股

- “十三五”股权融资迅猛增长 “十四五”要显著提升上市公司质量

- 12月17日四大证券报精华摘要:证券交易印花税增五成 显示市场交易活跃度提升

- 证券交易印花税增五成 显示市场交易活跃度提升

- 五大逻辑支撑保险业开启向上周期 融资客斥资近12亿元局部加仓 3只保险股上涨空间或超28%

- 越跌越买 证券类ETF近期资金净流入明显

- 广西一出纳贪污及挪用公款1.69亿元受审

- 妙可蓝多连续大涨, 三机构合计卖出2.34亿元

- 机构今日买入这8股,卖出每日互动2.16亿元

- “能下尽下” 一般公共预算转移支付提前下达6.38万亿元