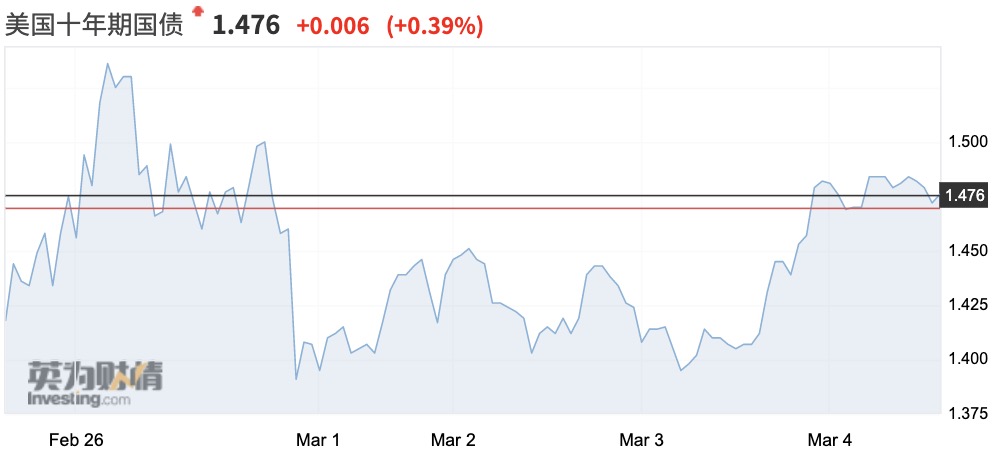

近期,10年期美债收益率短期快速上涨所引发的美股回调行情一直是市场关注的焦点之一。

隔夜,国债市场又出现了一个值得投资者担忧的情况——10年期美债回购利率暴跌历史最低位的-4%,而其通常的区间为-3%~0%。与市场对债市抛售潮的态度类似,投资者也在观望美联储是否会出面干预。

市场流动性枯竭

对于回购利率的暴跌,Curvature的回购专家斯凯姆(Scott Skyrm)解释称,只有当国债市场出现大规模空头,导致流动性枯竭时,才会出现回购利率低于-4%这种史无前例的情况。

“在美国国债市场,如果投资者未能将债券按时交割给对手,就会被收取相当于低于联邦基金目标区间下限300个基点的高额违约金,回购利率跌至-4%表明,市场上可能存在大量国债空头头寸,空头平仓导致债券需求远超供应水平,从而使回购利率暴跌。”他指出,如此大规模的空头交易在过去10年的美债市场中都从未曾出现过。

Capital Group的投资组合经理图阿松(Ritchie Tuazon)称,上周四的7年期国债拍卖导致的骚乱促使华尔街大型交易部门纷纷撤出国债市场。这意味着,试图出售美国国债的基金经理们的卖出报价与买家的报价之间会出现巨大缺口。而这种大幅波动的国债市场交易环境又反映到国债期货上,使国债期货价格也大幅下滑,交易对手方减少。

“在国债市场的这种情况快速发酵时,交易商开始大幅撤回资金。”他称。

一些市场分析人士指出,大量国债空头头寸的积累还可能意味着,美债市场近期的走势不仅是因为投资者的通胀预期,国债市场的结构本身也存在巨大的问题,如果不加以制止,可能导致灾难性的后果。

“投资者永远不希望看到流动性如此枯竭,尤其是美国国债这个本应是最大且流动性最强的市场上。”Loomis Sayles的美国利率交易主管Mike Gladchun称,“这将加大投资者对美国国债市场运作机制的关注,并加大改革呼声。”

范德比尔特法学院(Vanderbilt Law School)专注于美国国债市场改革的教授亚达夫(Yesha Yadav)也表示,“对于美债这种所谓的无风险资产,其本应是在每一次(市场动荡中)保护我们的资产,而如今发生这样的情况令人害怕。这意味着监管部门在这方面有很多工作要做。”

除了收益率攀升及回购利率创历史最高,衡量美国国债市场预期波动性的一个关键指标——ICE美国银行移动指数(ICE Bank of America Move index)目前也大幅攀升。

关注美联储是否将采取行动

作为重要监管者的美联储的应对再次令市场挂心。

美联储主席鲍威尔当地时间周四在接受媒体采访时表示,美债市场近期波动引起他注意,但也指出美联储关注重点不是债券收益率,而是更广泛的金融状况。

“金融状况高度宽松,考虑到经济需要达到的复苏程度,这种状况是适宜的。”鲍威尔说道,“如果金融状况确实发生重大变化,委员会就将准备好动用促进目标实现所必需的工具。”但他并未具体阐述会使用何种工具,此前市场普遍猜测美联储或将史上第三次采取卖出短端国债、买入长端国债的“扭曲操作”来压低长期债券收益率。

而在国债回购利率于隔夜跌至历史低位后,市场还预计,美联储最终可能也不得不延长对补充杠杆率(supplementary leverage ratio)的松绑规则。

瑞信策略师Zoltan Pozsar此前曾在研报中表示,为使长期美债收益率稳定,要么令美元贬值吸引外国央行购买,要么美联储出面采取扭曲操作或对3月31日到期的补充杠杆率松绑给出明确表态。

“如果美联储选择的是补充杠杆率豁免,则需要澄清是仅含准备金,还是准备金和国债均包括,因为如果仅豁免准备金,也会对国债造成压力。如果将补充杠杆率的松绑规则永久化,银行可以购买更多国债,也可以恢复回购自己的股票。”他称。

补充杠杆率是2008年金融危机后美国重新修改的资本规定的一部分,旨在阻止华尔街大型银行过度冒险。而新冠肺炎病毒疫情暴发后,在美联储的货币宽松下,银行准备金大幅上升。如此一来,银行只能减少对信贷、债券等资产的持有,也不再提供回购融资服务,而这不利于金融体系的运作。于是,美联储松绑了对大型银行的补充杠杆率的资本规定,将准备金及国债排除在补充杠杆率指标之外。

眼下,这一松绑措施即将在3月31日到期,而若松绑不再延续,银行必须为美债仓位及存放在美联储的准备金持有更多资本金,并可能会导致银行减少对国债的持仓,同时减少放贷。据外媒报道,有业内消息人士称债券和短期融资市场对此感到焦虑。

加拿大蒙特利尔银行的资本市场固定收益策略主管克瑞特(Dan Krieter表示),上周鲍威尔对这个问题显得不置可否后,利率互换市场对SLR松绑规定获得延长的预期开始消退。

相关推荐

猜您喜欢

- 东方基金:今年年中或现利率拐点 可转债市场将大有可为

- 票据利率持续走高 贷款融资需求旺盛

- 全球市场利率缓步抬升 短期影响有限

- 央行春节前连续开展逆回购 投放缩量、利率不变凸显“稳”字当头

- “价格战”还是噱头? 融券券源利率低至2.99%!

- 广东房贷利率普遍上调 银行搭售理财“潜规则”再现

- 北京部分银行上调经营贷利率

- 央行连续四日资金净回笼,隔夜利率罕见触及9%,钱会继续紧吗?

- 网红螺蛳粉另一面:毛利率太低,烧完钱收不回来

- 广州四大行房贷利率集体上调,“双管控”之后物以稀为贵?

- 大行大额存单利率可上浮50% 中小银行揽储压力不减

- 央行:当前利率水平合适 存款准备金率不高

- 信用卡持卡人盼透支利率下调 银行暂时按兵不动

- 央行解绑信用卡透支利率 消金支付市场有望重塑

- 央行:取消信用卡透支利率区间管理