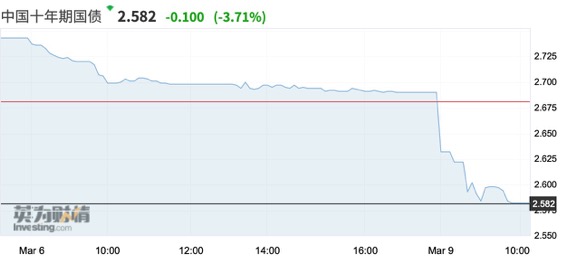

北京时间3月9日上午,美债10年期收益率再度跳水至0.53%附近,又一次刷新历史新低。尽管中国央行宣布公开市场不展开逆回购操作,但在海外避险情绪带动下,中国国债期货高开,10年期国债主力合约大涨近0.7%。

周一亚市早盘,因市场人士担忧OPEC再打石油价格战、疫情影响全球经济从而打击能源需求,拖累美国股指期货暴跌4%。

过去一周,中美国债市场收益率暴跌。尽管收益率大跌意味着债券价格大涨,但交易员继2016年后再度担心起了自己的职业生涯。

“中国国债涨太多了,收益率跌破心里位了。”一些节前就减仓利率债因而踏空此次行情的交易员感叹。上周二,美联储紧急降息50基点后,中国国债收益率隔天应声大跌,上周收于2.69%,创2016年10月以来新低。

除了踏空的交易员,不少从业者担心起了自己的职业生涯——目前收益率已至如此低位,还能下多少个bp?换言之,还有多少bp能赚?对于那些银行理财等配置盘而言,一边是不断走低的投资收益率,一边是要求高收益的客户,寻找收益的压力倍增。而在大洋彼岸的美国,尽管衍生品和策略更丰富,但诸多以配置为主的大机构也有“寻找收益”的烦恼。

2016年职业生涯担忧重现

2016年8月,“职业生涯还剩100bp了,真是细思恐极”的一篇文章走红债券圈。如今,中国10年期国债收益率再次落至2.7%以下,各界也开始思考还有多少个bp可以下?

纵观2016年债市走势,四季度开始前基本处于“债牛”走势,收益率不断下行,10年期国债收益率变动范围在2.64%~3.33%。

当时,在收益率大约在2.7%的时候,申万发布研报称,10年期国债有望突破2%,底部在1.7%~2.1%区间。因此,2.7%距离1.7%还有100bp的距离,这也是为何交易员感叹“职业生涯还剩100bp”。

但事实证明,这只是当时一个幸福的烦恼罢了。

此后,收益率不但没有继续大幅下行,去杠杆反而揭开了“债熊”的大幕,收益率一路飙升至2018年初的3.944%。2016年开始的“债熊”如此突然,也是由于海内外多股交叉力量所致,而国内的债市去杠杆则是主因。

首先,当时货币市场始终固定在极低利率,但三季度开始货币市场利率中枢不断提升,放大货币市场波动。

当年,债市加杠杆、滚隔夜的风气盛行。例如,如果自有资金是5亿元,那么机构可能会向银行或交易所借10亿元,总计可以买15亿元债券,但其实每天都需要借新钱来还旧债。而在流动性宽裕、市场利率不断下行的过程中,借钱者的胆子越来越大,获得的收益也是成倍放大。而一旦央行“变脸”,爆仓也是瞬间的事。当时就有券商自营交易员对记者称,每天都是精疲力竭,因为一旦流动性收紧,很可能借不到钱来维持杠杆,就很可能违约。“即使借得到钱,有一段时间也是以20%~30%的成本借入。”

此外,在去杠杆大幕揭开之前,当时商业银行通过“同业负债+委外投资”,委外机构“加杠杆、加久期、降资质”的疯狂套息模式,在货币市场利率中枢和波动性提高、监管政策趋严后难以为继。

“同业理财等于把表内的钱转到表外,银行自营的钱买同业理财,中小银行没钱则通过发同业存单借钱来买同业理财,把资金转到表外,然后再对接委外,委外再加杠杆,这就是金融加杠杆的过程,金融脆弱性就是在这样的过程中持续累积了差不多两年时间。”天风证券首席经济学家刘煜辉当时表示。

同时,市场也认为,当时经济基本面好转是债券市场调整的必要条件,同时通胀趋势性上行,这是货币市场加息、债券市场严监管和去杠杆的前提。加之当时债市还出现了“信任危机”,2016年底的国海证券“萝卜章”事件无疑使债市雪上加霜。

此外,特朗普新政和美联储超预期加息路径导致美债收益率快速上行,给中国债券市场带来调整压力。

2020年情况会如何

市场认为,2016年三季度后发生的债市回调大概率不会在2020年发生。目前更需要思考的是,收益率还能降到什么位置?

中航信托宏观策略总监吴照银对记者表示,中国10年期国债收益率很可能进一步跌至2.5%。目前中美利差进一步拉大至160bp的历史新高,也预示中国收益率仍有进一步下行空间。

机构认为,尽管短期内收益率下行较快,但若债券收益率对疫情的次生风险(对经济的拖累幅度、疫情全球蔓延)未完全定价,则仍有下行空间。交行金融市场业务中心资深分析师杨一成对记者表示:“例如,实际复工对经济修复在速度和力度上可能不及预期。货币政策在疫情结束前仍将维持宽松,流动性充足和资金成本降低可期。此外,欧美等地区刚进入疫情爆发期,全球经济承压,未来还会进一步传导至中国经济。因此,中国10年期国债收益率有进一步下探至2016年低点(2.5%)的可能。”

观察海外的货币政策和收益率变化也至关重要。上周五,花旗大胆喊出美联储年内还将降息100bp的更新观点(3月19日降50bp,4月和6月再各降25bp),主流预测则认为年内还将降息50bp。渣打认为,美债收益率仍将继续维持低位。

高盛则认为,中国历来对美联储降息或加息的反应都更小,通常是以降息5~10bp来回应美国的25bp降息。这次美联储降息50bp,目前虽然中国央行表现克制,但预计仍可能也降息5~10bp,同时预计年内还会有50~100bp的降准,且财政政策将发挥更大的作用。

法国巴黎银行认为,7天回购定盘利率已创下2015年新低,而3个月Shibor利率则创2010年新低,可能仍有下行空间。若3月19日美联储继续降息50bp,那么当日中国央行会如何行动值得观察,还要看20日是否会进一步降低LPR。该机构认为,目前央行仍未下调存款基准利率,这仍是央行工具箱的一部分,一旦落地,整体利率曲线将进一步下移。

收益仍需“险中求”

除了收益率还能降多少的问题,寻求收益的投资账户又应该采取什么差异化策略,这也是值得思考的问题。对于银行理财、基金专户投资账户而言,不会拘泥于利率债的收益,而需要从信用债中寻求机会,但目前安全的信用债收益率也已经跌至低位,因此也需要“收益险中求”。

富达中国债券基金经理成皓对第一财经记者称,从年后第一个交易日,信用利差就开始快速收窄。其中以地产与城投板块为代表,利差收缩非常明显。主要逻辑是投资者认为,为应对疫情对经济的负面影响,货币政策会有一定放松,经济也需要一些有力的抓手带来后三个季度更快反弹。而高杠杆、上下产业链带动能力很强的城投与地产行业将受益。

“但是,以信用利差来衡量,地产债与城投债的估值总体正变得越来越贵,性价比不再凸显。因此,并不倾向于大幅增加信用债的整体持仓比例,而应更多关注和精选信用风险可控的主体。”他称。

这类债券评级多数处于AA+区间,约对应国际评级B到BB区间。而这一评级区间的债券呈现两极分化,部分面临违约风险,部分则资质相对较好,利差有较大的下行空间,这则考验着基金管理人的投研能力,2020年“防雷”也仍是重点。