刚刚过去的春节假期,多个产业近乎于“停摆”,对于资金雄厚的大企业而言更多的是业务、工作上的不便,但对一部分创新企业来说,则是生死存亡。

严峻挑战当前,“自救”成为最强音。华兴资本在《战“疫”当前,创新经济突围2020》中给出创新经济企业短期、中期、长期三步战略建议之余,始终保持着与市场顶级投资机构及头部创业者们的深入交流。在融资实操问题之外,华兴方面表示,创业者们最多的问题就是,原有节奏被打乱,拿不到钱怎么办?

实际上,每每谈及并购,创业者们总有诸多问题与顾虑,多年实践也让华兴深知并购天时地利人和缺一不可。而华兴并购团队则从宏观、中观、微观三个层面,就如下问题给出自己的观察及应对策略。

·为什么2020年会迎来并购浪潮?

·为什么自己的企业要考虑并购与被并购?

·我该怎么买/卖?

核心观点:

1.疫情或成并购加速导火索

存量市场新常态下,并购本就需求旺盛,而疫情极有可能加速井喷期到来,原因有二:

1)资金端:超级独角兽公司出现以及后期PE机构向Buyout策略的倾斜,将催生出互联网巨头以外的新一代买家。

2)资产端:疫情迫使企业业绩承压、出售意愿增强且估值面临调整,客观上也吸引了更多买方参与。

2.创业者和股东应重点考虑四大战略意义

1)同类合并:通过并购整合减少恶性竞争,降低资源损耗,提升规模效应,增强溢价能力。

2)扩大战场:横向扩张——区域拓展、品类扩充,通过并购抢占时机,快速完成向新市场、新用户的扩张;纵向扩张——产业链延伸、业态融合,通过并购获取能力,实现商业模式的升级和落地。

3)引入资源:通过引入强有力的战略方股东,既增强抵抗系统性风险的能力,又保留一定程度的业务独立性和上市灵活性。

4)获取流动性:抓住市场时机,适时出售以落袋为安、获取流动性。

3.特殊时期把握交易窗口至关重要

1)保证现金流安全:并购的艺术往往体现在如何利用交易各方风险偏好的不同,充分组合股份和现金对价以消除分歧,控制好并购和融资结合的节奏。

2)注重资产价值:在特殊时期部分公司可能面临企业价值下滑严重的问题,需要区分好资产价值、业务价值和企业价值的关系,获得买卖双方对交易对价的平衡。

3)关注后续业务整合:在外部环境高度不确定的情况下,除了交易本身,还需要做好业务整合的心理预期和准备。

一、为什么2020年会迎来并购浪潮?

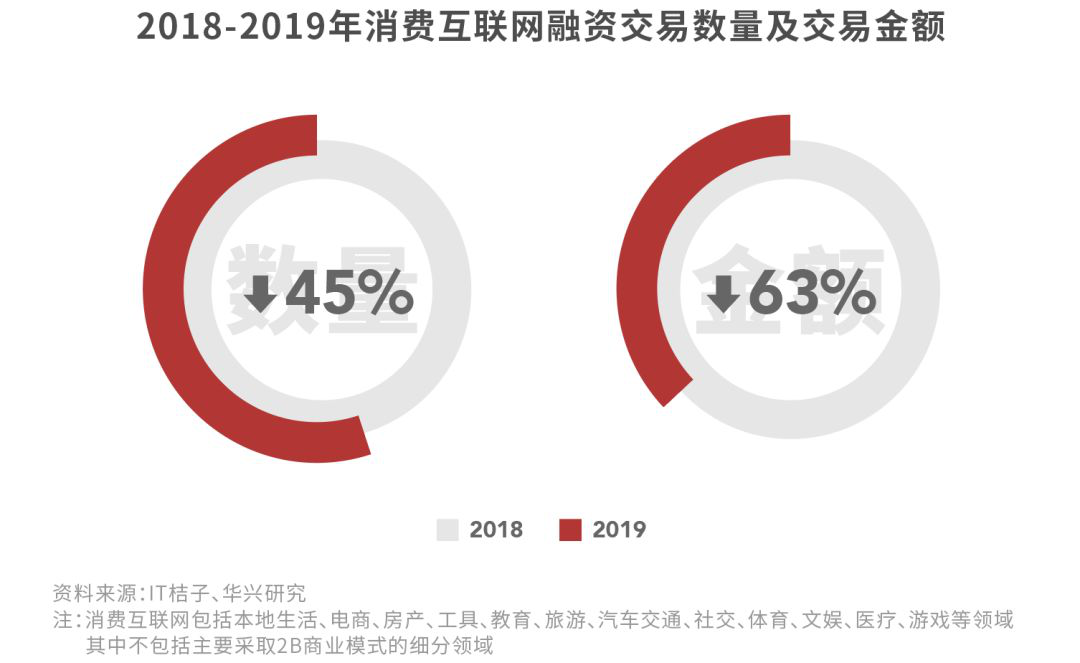

从大环境来看,2018年整体市场就已经在发生变化,紧缩趋势明显。随着增长放缓、竞争加剧,一级市场的马太效应愈发明显。而到了2019年,不仅融资数量继续下降,融资金额也下跌超过40%,资金紧张的局面进一步传导到头部企业中。

整体市场紧缩的趋势下,消费互联网与产业互联网的结构性问题愈发明显。2019年消费互联网占整体互联网融资数量的占比已经不到50%,而平均融资周期也从一年拉长到接近一年半。这些宏观数据都在说明,我国消费互联网领域已经进入了存量市场新常态,在存量市场中,竞合关系是不变的话题,并购整合需求将会愈发旺盛。

但过去两年预计中的并购市场井喷式爆发为什么尚未发生呢?从买方和卖方两个角度来看,2018年至今买卖双方仍处暗流涌动的结构性调整阶段:以BAT这些大型互联网巨头为主的既有买家随着自身版图扩张达到一定量级,从2018年下半年开始投资策略转变明显,出手愈发谨慎;而卖方市场的估值水平尚未调整到位,无论是从创始人心态还是投资人回报测算来看,出售可能都无法达到预期。大家试探多、成交少,导致市场上能够看到的交易并不多。

随着这次新冠疫情的爆发,许多细分赛道开始或主动或被动地加速进入变革和融合的阶段。在这个时间窗口下,我们看到许多创业者和投资人开始沉下心来思考公司未来的去向问题,有优势的企业希望扩大市场占有率、拓展业务版图、加强上下游延展,而面临困境的企业也急于破局,找到活下去的机会。并购整合开始从一个可以考虑但并不迫切的选项,成为高优先级的重要战略。

1.资金端:有能力和意愿出手的买方逐步多样化

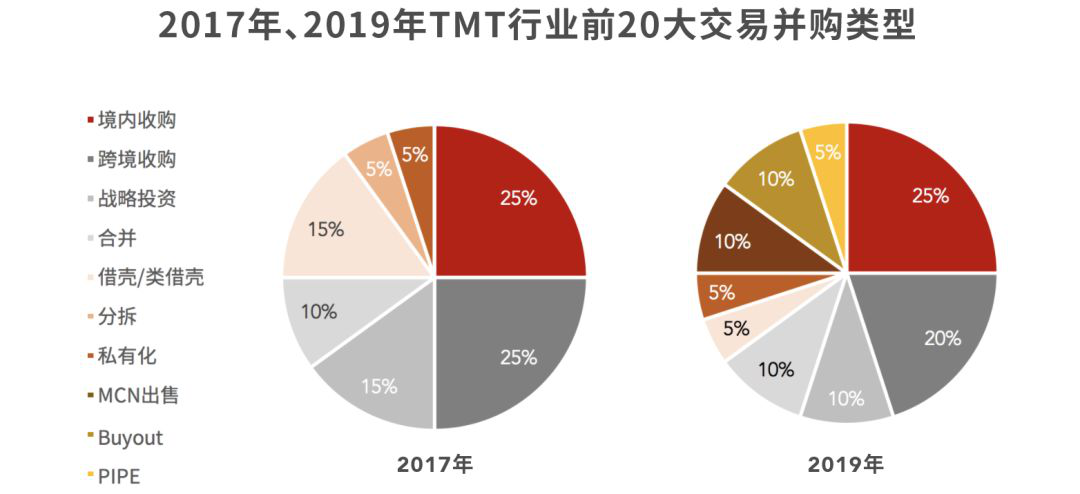

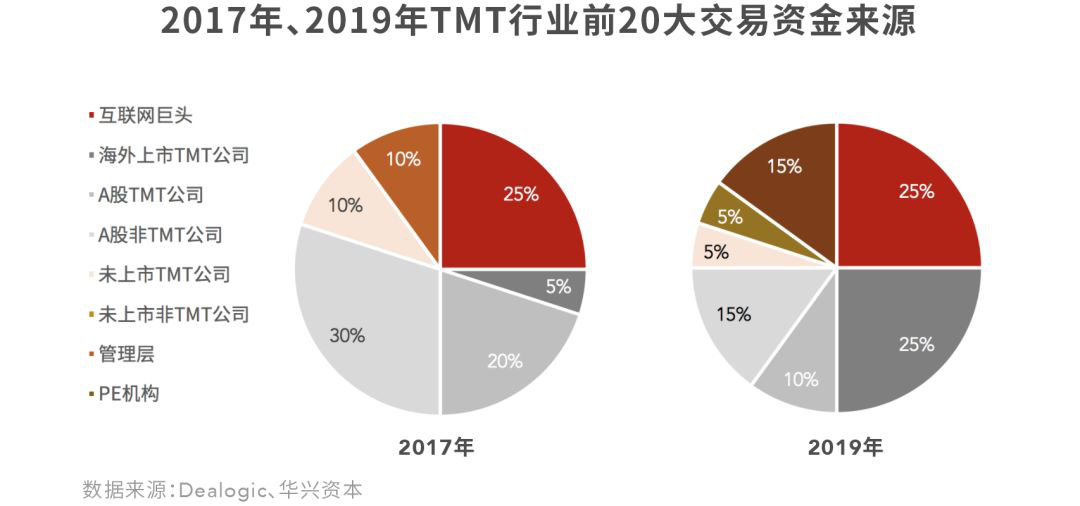

现在的并购市场相比于两年前,有一个比较明显的趋势就是资金端的参与方日趋多样化,不再局限于互联网大平台和超级买家。对比下图我们能够看到,在2017年,有能力进行大规模收购的买家还是以互联网巨头和A股上市公司为主;而到了2019年,除互联网巨头以外,中型上市公司也已经成为重要的资金提供方,且随着Buyout、PIPE等交易类型的出现,后期PE机构开始成为收购方。

面对本次疫情,很多未上市的大独角兽公司由于业务体量大、资金流安全,正在更积极的寻找质地优良同时价格合理的标的公司进行并购整合,以此补足短板或者开拓疆土,以便在疫情结束、业务爆发的时候能够抓住机会,占领被淘汰企业释放出来的市场,快速反弹。

同时,后期PE机构也希望利用好这个时间窗口,以更合理的价格收购优质资产。在去年我们和市场头部PE机构的沟通中,许多后期PE机构已经将Buyout作为近期的一个重点战略推进,只是仍处于标的筛选和估值判断的磨合阶段,这个时机刚好可以帮助他们加速推动Buyout战略落地。

2.资产端:业绩表现和融资预期受到影响,并购优先级提高

从出售意愿来说,疫情不可避免地影响了大部分公司正常的资本路径规划。受限于投资人沟通、尽调、访谈等线下工作的开展,原本计划在今年年初启动新一轮融资的公司,融资节奏可能被迫推迟到下半年,更将面临市场融资需求激增带来的竞争问题。如果无法在原定的时间内拿到钱,公司原有的发展规划也将受到影响,在这个时候,对于创始人来说出售可能成为上策,而投资人也有动力支持出售以及时止损,避免血本无归。

从估值来说,在疫情的影响下衣食住行等各个行业都受到了极大挑战,至少一个季度的业务停摆带来的可能是半年的增长放缓和全年的目标压力。

如此背景下,预计部分行业估值可能会出现调整,甚至有公司会因为现金流问题面临资不抵债的风险,这些都会使得创始人和股东对公司进行一个更谨慎且合理的估值判断。而资产性价比的增加,也会吸引到更多的买方参与交易。

零售板块:

大部分线下零售门店被迫停业,物流也面临着交通管制、末端配送等方面的限制。阿里巴巴在2020财年第四季度业绩会上表示,疫情对其供应链、物流都有很大的影响,收入增长将会放缓,部分板块也可能出现负增长。

餐饮板块:

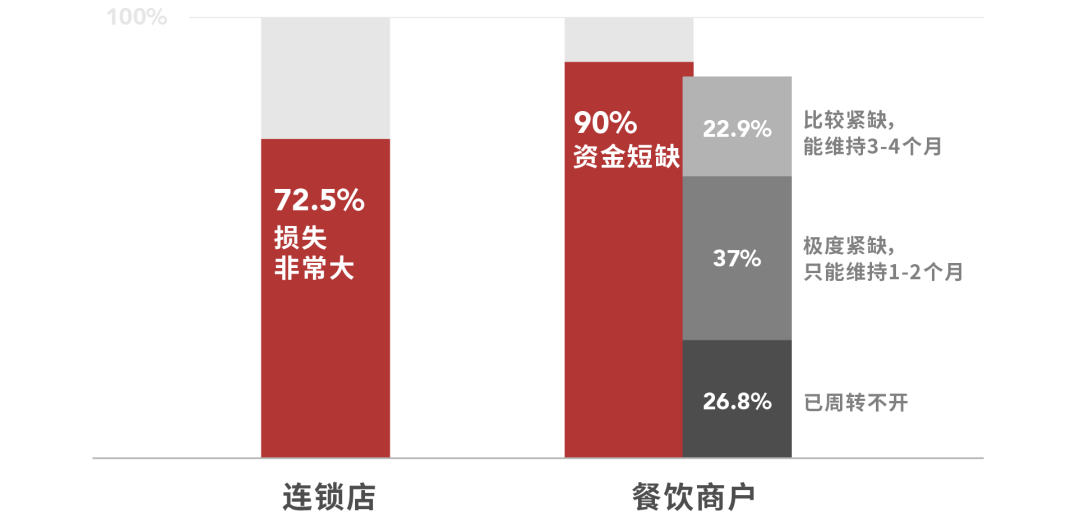

根据美团研究院在2020年2月初对3.2万餐饮商户的调查,72.5%的连锁店表示损失非常大,90%的餐饮商户面临资金短缺。

住房板块:

根据贝壳研究院的数据,2020年1月重点城市二手房市场成交量大幅减少,新增供给与需求均大幅回落,房源成交周期进一步拉长。预计2020年第一季度全国重点城市二手房成交量出现显著性回落,疫情对市场的影响至少持续到上半年。

出行板块:

1月26日至31日,全国铁路、道路、水路、民航发送旅客同比跌幅最高达85.4%,旅游行业损失惨重,线上出行平台的业务量也面临着90%左右的下降。

其他领域:

其他可以预见到的趋势包括,一季度国内手机市场可能遭遇30%以上的同比下滑,2020年预计出现4%的同比下滑;截至2月11日近50家汽车经销商集团共2,895家4S店中,仅573家复工,复工率为19.8%,预计本次疫情对汽车市场的短期影响将大于2003年的“非典”;今年5G建设计划受疫情影响,供货和建设节奏将有所调整等等不一而足。