房地产信贷再设红线,官方启动对银行差别化的房贷“五档分类”控制模式,打响了2021年中国楼市调控第一枪。

近日,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称“新规”)称,要求中资法人银行业金融机构,其房地产贷款余额占比及个人住房贷款余额占比应满足人民银行、银保监会确定的管理要求,即不得高于人民银行、银保监会确定的相应上限。

多位华北、华南地区银行人士对第一财经记者表示,去年上半年银行的房贷额度比较宽松,从下半年开始,应监管要求,房贷额度开始收紧。上述新规出台后,房贷额度将会进一步收紧,将影响部分银行2021年一季度的资产投放。“往年年初为了开门红,银行会将大量资金投向房地产贷款及个人住房贷款,不过,2021年一季度将发生变化。”多位人士称。

另有一位华中地区城商行个贷人士对记者称,当前,其所在的银行房贷额度还未见紧张,但预计春节后会有所动作,对个人住房贷款业务的占比进行压缩。

另一位国有大行人士称,新规中,强监管的目的是促进房地产市场和金融市场平稳健康发展。未来,房贷额度趋紧是必然,但是房贷额度总量不一定会变少。在资产投放端,监管只是打算将银行房贷额度占比控制在一定的合理空间,设置了过渡期,以保证政策的平稳实施。

房贷额度将继续趋紧

“房贷规模紧张是2018年以来一直存在的问题,主要是受国家调控影响。而上述新规进一步明确了各家银行房地产贷款占比的上限,也为下一步各家银行房贷投放提供了参考,由原来模糊的概念变为清晰指标。新规出台后,肯定会对部分银行产生影响,尤其是在上限徘徊的银行,会出现部分银行在2021年前期储备业务投放不出去、调整全年任务计划、重新规划市场的局面。”一位国有大行华北地区某支行个贷负责人对第一财经记者表示。

前述新规明确了房地产贷款集中度管理制度的机构覆盖范围、管理要求及调整机制。综合考虑银行业金融机构的资产规模、机构类型等因素,分档设置房地产贷款余额占比和个人住房贷款余额占比两个上限,对超过上限的机构设置过渡期,并建立区域差别化调节机制。

具体来看,新规分五档划定10条红线,其中,第一档中资大型银行,房地产贷款和个人住房贷款占比上限分别为40%、32.5%;第二档中资中型银行,前述两项占比上限分别为27.5%、20%;第三档中资小型银行和非县域农合机构,上限分别为22.5%、17.5%;第四档县域农合机构,上限分别为17.5%、12.5%;第五档村镇银行,上限分别为12.5%、7.5%。

上述负责人表示:“相对于2020年下半年,我们目前的额度更紧张了。其实在2020年上半年,银行房贷额度还是比较宽松的,从7月份中下旬开始收紧额度。”

另外一位房地产中介公司人士告诉记者,目前还未接到银行个贷业务的信息。对个人购房者来说,无需有太多担心。毕竟在经济下行中,个人住房贷款是银行较为看好的资产。

易居研究院智库中心研究总监严跃进对第一财经记者表示,当前,有部分地区出现房贷额度紧张的情况,但可能与新规的关系不是很大,更多原因在于管控之前贷款规模的快速增长。预计春节过后,房贷额度会进一步收紧,但额度收紧并不意味着额度减少,主要体现在占比减少,另外房贷投放节奏和房贷投放周期也会发生变化。

早在2020年9月份,第一财经记者了解到,有大行收到通知,监管机构近期要求大型商业银行压降、控制个人住房按揭贷款等房地产贷款规模。年度新增涉房贷款不能超过全部新增贷款的一定比例,这一比例可能是30%左右。

2020年12月2日,银保监会主席郭树清发表署名文章称,上世纪以来,世界上130多次金融危机中,100多次与房地产有关。2008年次贷危机前,美国房地产抵押贷款超过当年GDP的32%。目前,我国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。可以说,房地产是现阶段我国金融风险方面最大的“灰犀牛”。

“当前,监管对于房地产金融实行严监管政策,预计在2021年不会松动。不过,监管是大力支持住房租赁市场的,上述新规把住房租赁有关贷款暂不纳入房地产贷款占比计算。未来老旧小区改造以及租赁住房等可能会得到政策的支持。”严跃进表示。

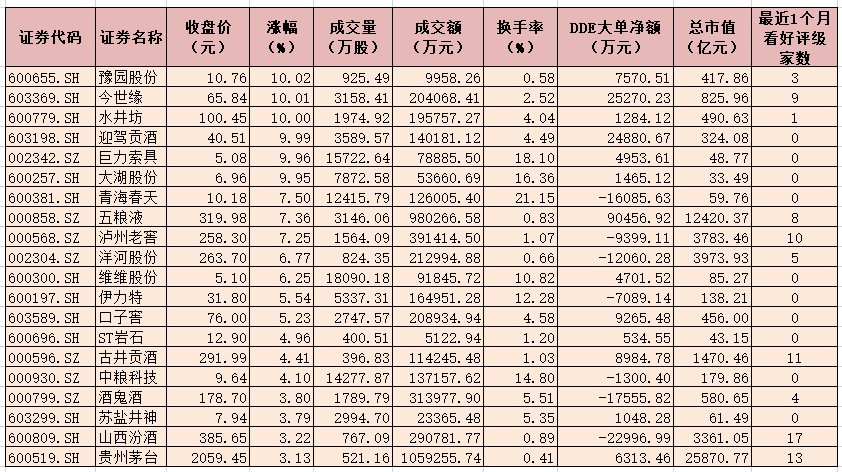

银行股连续飘绿

1月4日,银行股全线飘绿,成都银行、兴业银行、郑州银行等多家银行跌幅均超过4%。1月5日,银行股继续下跌,在沪深股市飘红的情况下,银行板块下跌0.66%,近40家上市银行中,仅有8家银行股价稍有涨势。

“2021年股市开盘以来,银行股的走势不太好,这与上述新规的出台有很大的关系。虽然业内早有预期,但是真正形成制度进行落地,却影响着投资者的情绪。”一家城商行人士称。

一则券商报告显示,截至2020年上半年,在个人住房贷款占比方面,39家(6家大行、9家股份行、15家城商行、9家农商行)上市银行中个人住房贷款占比超出对应分档监管警戒线的有9家。在房地产贷款占比方面,39家上市银行中,超出警戒线的有12家。4家超出两个百分点以内,另外8家超出2个百分点以上,且主要是第二、三分档的银行(未剔除住房租赁有关贷款,因此数据偏高)。

金融监管研究院副院长周毅钦对记者表示,从短期来看,应该说总体比例的设置参考了银行房地产贷款现状,大部分银行是在指标范围内,只有少部分相对激进的银行受到了影响,但也给了充分的弹性空间缓冲。因此,对商业银行的短期经营现状不会产生显著影响,但是值得重视的是,这一政策由央行和银保监会一起推出,纳入了央行的宏观审慎管理范围内,将对房地产信贷的监控再次提高到一个新的高度,意味着未来商业银行想在房地产信贷中大幅腾挪的可能性进一步降低。

“这一信号意味浓重,这对房地产信贷的挤出效应将非常明显,同时,由于房地产业在商业银行的贷款占比偏高,资产质量目前整体优良,因此也直接降低了银行的未来业绩边际改善的预期。”周毅钦说。

就建立房地产贷款集中度管理制度对房地产市场的影响而言,央行、银保监会在答记者问时表示,目前,大部分银行业金融机构符合管理要求,人民银行、银保监会将要求其稳健开展房地产贷款相关业务,保持房地产贷款占比及个人住房贷款占比基本稳定。对于超出管理要求的银行业金融机构,将要求其合理选择业务调整方式、按年度合理分布业务调整规模,确保调整节奏相对平稳、调整工作稳妥有序推进。个别调降压力较大的银行,通过延长过渡期等方式差异化处理,确保政策平稳实施。

在“房住不炒”大背景下,此次房贷设置的“五档分类”,与去年针对房企的三道红线一起,共同形成了对房地产的金融监管体系。

2020年8月,住建部、央行在北京召开重点房地产企业座谈会,对重点房企资金监测和融资管理制定三档规则,即“三道红线”:房企剔除预收款后的资产负债率不超70%;净负债率不超100%;“现金短债比”不小于1。

相关推荐

猜您喜欢

- 新规之下的房贷申请会又难又贵吗

- 新规发威 元旦后银行房贷额度不松反紧

- 盘前必读丨证监会主席易会满重磅发声,小米11正式发布

- 重磅!蚂蚁集团面临五大整改,需合规开展资产证券化业务

- 存量房贷利率挂钩LPR即将生效 房贷族欣慰“压力略有减轻”

- 年轻人,你的花呗额度降到3000元以下了么

- 房贷利率最低4.65%多家银行年前停放款

- 集成电路迎重磅政策利好,院士专家划出“十四五”发展重点

- “海贝计划”重磅发布!海报新闻与创作者携手同行,共赴星辰大海

- 国常会释放险资投资重磅信号!A股“坐等”万亿元长期增量资金来袭!

- 保险也能出爆款!泰康一款投连险40亿额度半天售罄

- “苏康保”正式发布“99元普惠险” 最高可获200万元报销额度

- 重磅!北京摇号出新政

- 集装箱企业迎重磅红利扩大产能,专家:谨防投资泡沫

- 沃森出售重磅疫苗引贱卖质疑 “接盘侠”泰格浮出水面