产油国谈判未果叠加全球新冠疫情带来的恐慌,将各国股市推上“过山车”,开启全线暴跌。中东股市“崩盘”,科威特股指触发熔断。VIX恐慌指数期货涨幅扩大,一度涨超25%,美国标普500指数期货暴跌并触发交易限制。

恐慌情绪蔓延到A股。截至3月9日收盘,上证综指报2943.29,下跌3.01%;深证成指报11,108.55,下跌4.09%;创业板指报2093.06,下挫4.55%;权重蓝筹代表上证50报2868.83,跌幅为3.24%。数据显示,北向资金全天净流出143.19亿元。其中沪股通净流出96.71亿元,深股通净流出46.48亿元。

近期A股连续日成交破万亿,并在国内疫情防控阶段持续逆势上涨,因其抗压表现也一直被认为是“避险资产”。不过,现在需要问的是,A股还“避险”吗?

“全球最好的避险资产在中国,而中国最好的资产,就是股市。” 兴业证券首席策略分析师王德伦在接受第一财经记者采访时表示。

石油巨头蒸发2万亿美元

油价暴跌引爆了疫情之下本就脆弱的市场情绪。石油输出国组织(OPEC)与俄罗斯谈判破裂,沙特阿拉伯计划增产及打减价战。油价继6日下挫10%后,9日再度暴跌逾20%,布兰特原油期货价格从45美元跌至31.52美元,创出历史最大单日跌幅。

全球产量最大的石油生产商沙特阿美(Saudi Aramco)股价破发,市值单日蒸发近2万亿美元。

此次抛售源于沙特阿拉伯与俄罗斯的减产协议谈判破裂。尽管新型冠状病毒导致对原油的需求大幅下降,但俄罗斯仍拒绝进一步减产。沙特石油巨企沙特阿美3月7日前所未有地降价,向亚洲客户减4至6美元/桶,美国及欧洲则减约7美元,并意味4月将增产,预计从本月约970万/天,提高至1,050万至1,100万桶/天。沙特举措同时迫使俄罗斯重返谈判桌。

多个机构调低了油价预期,瑞银将布兰特油价6、9及12月末目标分别降至40、45及50美元(原来:62、64及64美元),WTI油价目标则低于布兰特3美元。瑞银表示,未来数天至数周,不排除布兰特油价进一步下跌至30美元。

OPEC+在2016年以来一直协调平衡石油供需,但OPEC及联盟国分道扬镳可能会先引发美国等周期较短的产油国减产。不过,产油国无法长期承受油价过低,并将重启减产谈判,加上疫情受控及经济增长回升,瑞银预期油价在下半年复苏过来。

景顺亚太区(日本除外)全球市场策略师赵耀庭表示,鉴于能源公司是非投资评级债券的最大发行体,占美国高收益债券市场11%的份额,因此原油价格战可能会为美国信贷市场带来冲击。这也将影响到美国页岩油生产商以及大型国有石油公司,赵耀庭预计相关行业和主权国家的信贷息差可能会扩大。

摩根资产管理公司亚太区首席市场策略师许长泰也认为,油价进一步下行的风险将打击能源股,由于担心石油需求增长放缓,多数情况下能源股已经大幅折价,“能源公司也是美国高收益企业债券指数的最大组成部分,油价进一步下跌可能会促使信贷利差进一步扩大。”

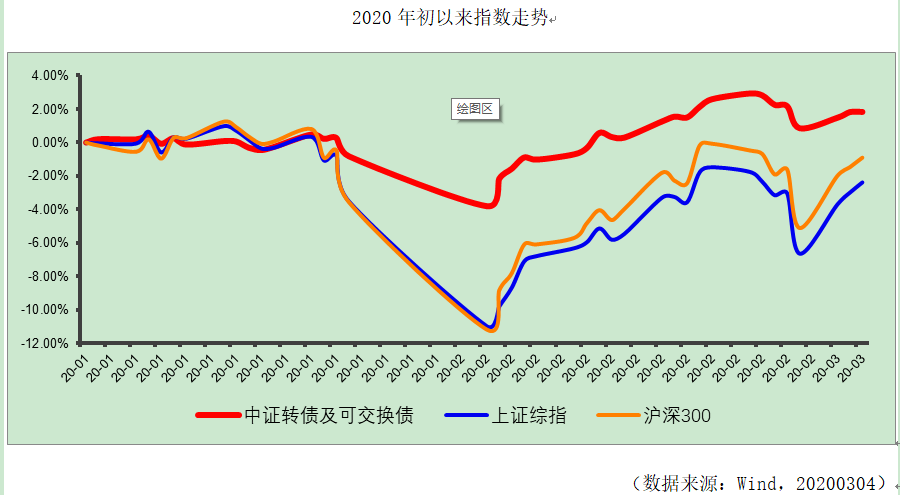

A股与海外市场或继续分化

中国对疫情防控的效果以及近期的市场表现,使得A股成为国际市场避险需求下的一个重要选项。

“不管是从绝对指数价格亦或是相对价值A股横向比较均具备有优势。”华鑫证券首席策略分析师严凯文在接受记者采访时表示,本轮全球股市持续动荡的核心因素,新冠病毒在海外持续蔓延,且让全球投资者更为忧虑的,除开中国政府全球各主要国家截至目前为止并没有较为有效的应对疫情的措施,而由于黄金时间的消逝,疫情对各国的经济影响也将是呈指数级别的提升。

渣打中国财富管理首席投资策略师王昕杰也对记者表示, A股基本会和海外市场走出独立行情,主要分化走势在于疫情对于国内经济的冲击已经被资本市场一次性反映,而海外市场疫情目前仍没有见顶,预计海外要到4月中下旬才可能出现峰值。

王昕杰预计这种分化可能会延续一段时间,目前有两种情况可能会令分化重新收敛。一是可密切关注海外三类不同情况国家的疫情发展,第一类:意韩等已经疫情较为严重的;第二类:德法英西等露出苗头是否会在更大范围内蔓延;第三类:美国这样的全球主要增长引擎。“这三类国家没有恶化的时候整体分化行情可能会收敛。”

从国内的角度考虑,王昕杰认为主流市场参与者仍处于微妙的弱平衡状态,大家都愿意相信但又有一丝不确定预期。在流动性仍然充裕的情况下,国内市场成为全球范围内较好的投资选择,但一旦央行的政策回到真正意义的灵活适度,可能会使得预期产生松动。

瑞银财富管理投资总监办公室(CIO)预计,未来几周,新兴市场股市的表现将继续出色。中国一些主要城市的工作日交通量和煤炭消费量现在已经回到去年水平的75%到80%之间。此外,新兴市场股票的估值低于发达市场股票,从区域来看,预计2020年的最高盈利增长率将出现在亚洲(日本除外)(10.6%)和拉丁美洲(14%),而美国仅为6%,欧洲仅为1%。较低的利率和疲软的美元也可能为新兴市场股票带来推动。

对A股未来涨势的肯定也体现在基金经理的信心指数中。私募排排网数据显示,融智·中国对冲基金经理3月A股信心指数为114.85,继2月份这一指标大幅下降后,3月环比上涨1.03%。从指标数值来看,在疫情影响下,1月底至2月初出现了明显的恐慌,2月下旬疫情逐步得到控制,基金经理信心开始回升。

对于3月份A股行情,多数基金经理持中性态度,2020年3月A股市场趋势预期信心指标值为116.98,相比上个月环比上涨4.05%。基金经理中,3.82%的持极度乐观态度,38.93%的基金经理持乐观态度,相比上个月乐观和极度乐观总比例有所增加。45.04%的基金经理持中性的观点,有12.21%的基金经理不太看好3月份的行情。对于3月份仓位的增减计划,基金经理增仓意愿有所降低,65.27%的基金经理选择维持现有仓位不变,27.48%的基金经理打算增仓或大幅增仓。

北向资金短期恐慌

本周一外资一改“逢低抄底”的态势,A股大幅下跌之际,北向资金也大幅流出。截至A股收盘,统计数据显示北向资金合计净流出143.19亿元。其中沪股通净流出96.71亿元,深股通净流出46.48亿元。

既然A股是“优质避险资产”,北向资金缘何出逃?

严凯文认为,北向资金单日的流出,并不能说明是海外资金的逃离,由于周末全球恐慌情绪的加剧,北向资金出现单日净流出也是一种恐慌的表现,而中国A股市场避风港的功能主要体现在中长期的配置上。

王昕杰也提出,北向资金流出完全是因为海外流动性出现了紧张局面,往往在全球市场异动的时候,港股通北向投资也会发生相应的变化。

“短期之内对北向资金净流入幅度相对谨慎,但并非其不看好A股。”王昕杰称,北向资金八成为主动管理,海外投资者行为存在较为明显的高卖低买行为。因为海外市场出现的巨幅波动,引起主动管理的资金平仓。“从中长期看,海外投资者非常看好中国,即使MSCI不继续提高纳入因子,国际资金也会持续流入中国市场。”

“全球最好的避险资产在中国,而中国最好的资产,就是股市。”王德伦对此非常肯定,他认为未来在多种冲击之下,A股的避险作用会随着时间的退役更加凸显。王德伦认为,避险情绪出现时,短期有资金流出实属正常。

王德伦表示,主动和被动减持的情况并列存在,比如其中有一部分属于跟随量化模型的资金,当美股大幅下挫时模型显示出本地资产性价比上升,引起资金回流。“但我认为流出的资金最后都会流回来。” 无独有偶,杨德龙分析今日“出逃”的北向资金以被动流出为主,海外市场巨震使得各方有短期补足流动性的需要。“他们也需要救火,流动性补足之后,资金就会再流回来。”

从战术上来看,磐耀资产认为已经比较清晰。未来两周可能是海外市场因疫情下跌最恐慌的阶段,而A股收复了疫情下跌空间的背景下,本身也在积累一定的短期调整需求,如果外围过度恐慌叠加自身调整需求,不排除会有再一次的冲击,如果有第三次疫情对A股的冲击,将是我们又一次非常好的入场机会,并且一鼓作气再而衰三而竭,我们判断如果有第三次冲击的话,下跌的幅度大概率也是逐渐趋弱的。