数据显示,今年以来信用债发行规模超过11万亿元,净融资额在两类口径下都实现了“多增万亿”目标。此外,银行间市场和交易所市场发行规模显著增长,债市互联互通取得诸多进展。近日,监管人士再度表态,将继续推进债券市场基础设施互联互通。

发行规模超过11万亿元

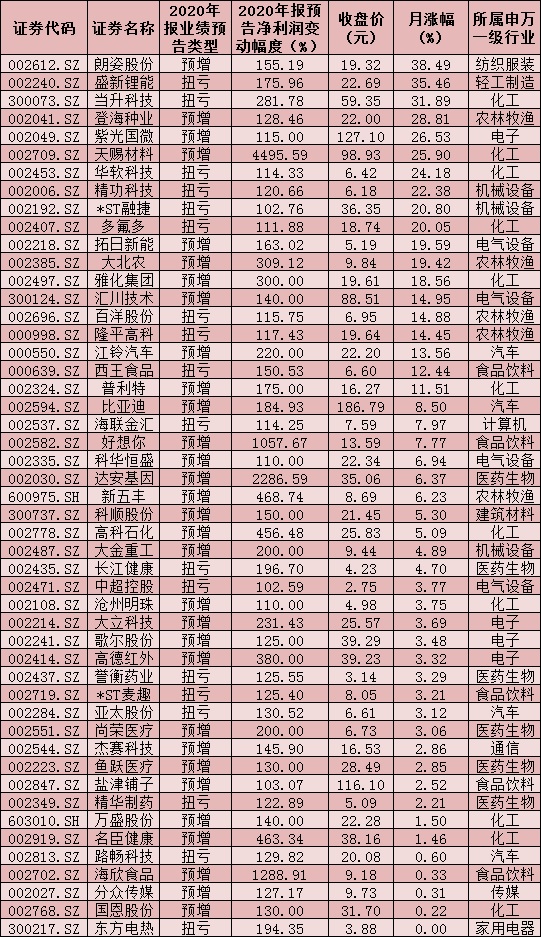

数据显示,今年以来截至12月21日,信用债(通常包括企业债、公司债、中期票据、短期融资券、定向工具)发行规模为11.7万亿元,超过历史各年度;同期有8.4万亿元信用债到期,由此净融资额为3.3万亿元。

值得注意的是,今年3月国务院常务会议提出“引导公司信用类债券净融资比上年多增1万亿元”的目标。若按上述口径,去年信用债净融资不到2万亿元,目前已经“达标”。

此外,据央行披露,2019年企业债券净融资规模为3.24万亿元。若按此口径,2020年需达成约4.2万亿元的企业债券净融资。考虑到这一口径还包括资产支持证券、可转债以及可交换债,按此测算,今年以来企业债券净融资规模约为4.4万亿元,也已完成目标。

今年信用债发行规模总体呈现“前高后低”的特点。3月和4月的月度发行规模分别超过1.5万亿元、1.6万亿元;但在5月至7月,单月发行规模几乎“腰斩”;8月显著回升后有所走低,11月发行规模刚刚超过9000亿元。

今年2月,为应对疫情冲击,央行增加流动性投放并调低政策利率,市场利率大幅走低,企业发债成本显著下降。但随着监管打击资金空转,逐渐回笼流动性,市场利率在5月下旬开始回升,8月至9月已基本回到1月末水平。

10月下旬,华晨集团未能按时兑付“17华汽05”;11月10日,永煤控股未能按期足额兑付“20永煤SCP003”。上述高评级信用债违约引发二级市场震动,对债券发行造成影响。

数据显示,11月共有130多只信用债取消或推迟发行,涉及金额约940亿元。

互联互通步伐加快

分市场来看,今年以来截至12月21日,在银行间市场发行的信用债规模约8.3万亿元,在交易所市场发行的信用债规模约3.6万亿元,远超以往各年度。

事实上,今年以来,银行间和交易所债券市场“互联互通”取得显著进展。1月,沪深交易所发布通知,扩大在证券交易所参与债券交易的银行范围;3月,交易所公司债注册制开始实行,公司债发行规模由前两月不足2000亿元增长至4000多亿元;7月,央行、证监会同意银行间债券市场与交易所债券市场相关基础设施机构开展互联互通合作。

9月,债市互联互通机制在对外开放的维度中进一步完善。当月,央行、证监会、国家外汇管理局发布《关于境外机构投资者投资中国债券市场有关事宜的公告(征求意见稿)》,拟允许已进入银行间债券市场的境外机构投资者直接或通过互联互通方式投资交易所债券市场。此外,央行、国家外汇管理局又发布《境外机构投资者投资中国债券市场资金管理规定(征求意见稿)》,拟统一规范直接入市和在岸托管模式下的资金账户、汇兑及外汇风险管理。

近日,监管人士再度表态,将继续推进债券市场基础设施互联互通。分析人士认为,经过近30年发展,银行间和交易所债市均已成为企业发债融资的重要场所。债市互联互通发展将进一步便利境内外投资者入市,有利于提高债券市场整体运行效率,形成更能反映市场真实状况的利率曲线。

相关推荐

猜您喜欢

- 前11月地方政府举债、偿债均创新高,同比增长超4成

- 公募基金规模达18.75万亿 再创历史新高

- 公募基金规模年内增3万亿元 百亿元级爆款基金多达40只

- 中国决定延续普惠小微企业贷款延期还本付息政策和信用贷款支持计划

- 直播电商将迎来万亿时代,信用缺失成最大瓶颈

- 准噶尔盆地南缘中段天然气勘探获突破 初步估算气藏规模千亿立方米

- 北上资金累计净买创新高 狂扫恒瑞积极囤煤

- 远洋服务正式挂牌物管企业上市数量创新高

- 超千亿信用债取消发行 债市重新定价如箭在弦

- 濮阳信用信息平台网站荣获全国 “标准化平台网站”奖

- 【新闻观察】中国经济增长有望继续加快 规模以上工业超7成行业实现增长

- 发改委:京津冀、长三角、粤港澳大湾区三大区域干线铁路和城市轨道交通网络已初具规模

- 11月份规模以上工业增加值同比增长7% 装备制造业和高技术制造业增势良好

- 全国主要农作物生产机械化水平创新高

- 11月份规模以上工业增加值同比实际增长7.0%