截至12月3日,公募基金中尚有372只主动权益类产品规模在5000万元以下,“保壳”压力较大,但年内却平均创造近30%的业绩回报;剔除年内新发基金,尚有266只基金年内业绩平均回报达34.73%。

有分析指出,基金稳定的业绩是规模回升的前提,迷你基金伴随清盘风险不宜参与,虽然年内确有不少清盘线以下的产品出现业绩、规模双升,但年末“保壳”大戏再现危险的美丽。

年内迷你基金业绩不差

虽然迷你基金普遍被市场抛弃,但相关权益类产品收益不菲却是不争的事实。Wind统计显示,今年以来,主动权益类产品中,规模在三季度已降至5000万元以下的产品平均收益近30%。

“还是行情使然,年初的流动性行情一直持续到年中,特别是偏股型基金都在本轮行情中取得40%以上的收益。”华南某公募界人士在同记者交流时表示,或许去年的迷你基话语权相对薄弱,但今年恰恰成为搭顺风车提振业绩的好机会。

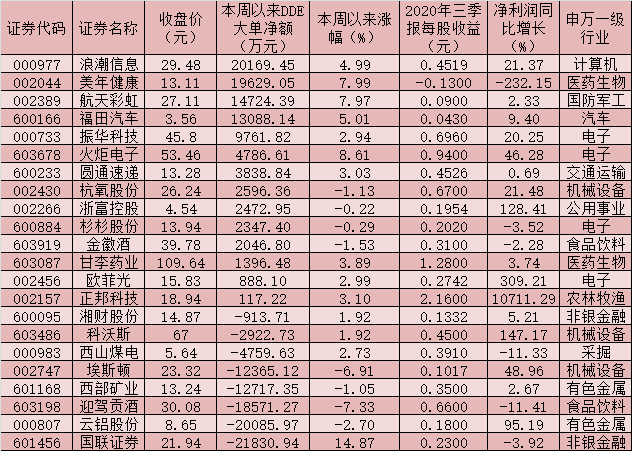

《每日经济新闻》记者统计发现,截至12月3日,基金规模在5000万元以下的主动权益类产品(股票型、偏股混合型、平衡混合型、灵活配置型)共有372只,复权后单位净值增长率平均达到28.44%,大幅领先上证综指年内11.57%的涨幅。如果剔除年内新成立的基金,数量有266只,复权后单位净值增长率平均达到34.73%。具体来看,今年以来,涨幅最大的为中欧盛世成长E,复权后单位净值增长率达到79.75%;而跌幅最大的为前海开源股息率50强,仅为-3.35%。另外,收益率超过50%的有51只产品,占比约20%。

从规模来看,三季报中规模降至200万元以内的有36只,而刚刚跌破5000万元的则是凯石沣A,目前基金规模0.50亿元,去年四季度尚有2.9亿元规模,而今已拉响清盘警报。

今年来清盘者不在少数

虽然迷你基金的业绩出现分化,但类似产品的“保壳”欲望依然强烈,从今年的情况来看,不少业绩企稳并超预期的产品在规模上亦得到不小提升。

最典型的就是天治转型升级,这只成立于2019年5月的偏股混合型基金虽然有最差连续6个月回报达-0.33%,但也有最高连续6个月回报达到67.03%的佳绩,尤其在今年表现抢眼,截至12月3日,录得57.57%净值增长。从该基金的规模走势不难发现,在净值增长较快的今年上半年里,区间净值涨幅达到27.14%,规模也在中报时较一季报上升0.1亿元,达到0.4亿元。但随着行情回调,净值回撤,到三季度末,规模已降至0.1亿元。虽然到目前为止,天治转型升级的净值增长率达到57.57%,但从份额持有人户数来看,对比2019年底的487户,年中时已降至282户,可见其业绩的波动对持有人的信心影响较大。

需要指出的是,迷你基金毕竟是投资人回避的对象,对于处在5000万元清盘线附近的产品来说,即使业绩较好,对规模的拉动也已经十分有限,如长信恒利优势今年以来取得了66.31%的净值增长,受此带动,基金规模已从年初的0.3亿元升至0.4亿元。

类似的情况并不鲜见,在前述公募界人士看来,业绩成长的稳定性决定了规模是否能继续回升。亦有相关人士表示,业绩好又有清盘风险的产品不失为“危险的美丽”,而这番景象却正在年底迷你基金的“保壳”大战中上演。

事实上,受前期亏损业绩拖累,今年以来陆续清盘的权益类基金和混合型基金不在少数,多只基金因出现基金合同终止而进入清算程序。

巨潮资讯网数据显示,今年11月份共有广发中证800ETF、银华中证内地资源指数分级、招商稳祯定期开放混合、广发海外多元配置(QDII)等25只基金在11月份发布了清算报告,截至11月末,年内清盘基金已达153只。

对此,行业人士表示,基金清盘主要有两方面原因:一是市场行情不佳,基金产品收益率较低,不少持有人赎回导致规模缩水;二是委外资金撤离,迫使大量基金规模大幅缩水而清盘。

相关推荐

猜您喜欢

- QDII额度年内再次扩大 加速资产配置国际化

- 上周货币基金收益率保持不变 银行活期理财收益率上升

- 前三季险资权益投资收益率领跑 银行仍为第一大重仓板块

- 各级各类学校将在年内实现互联网全覆盖

- “十三五”期间森林旅游每年平均游客量15亿人次 年增长率15%

- 中国各级教育普及程度均达到或超过中高收入国家平均水平

- 11月份PMI三大指数均位于年内高点

- 4445只三年期私募排名出炉 4只收益率超10倍

- 平均一户产生2吨垃圾!记者调查“装修浪费”乱象

- 预期寿命达77.3岁,主要健康指标总体上优于中高收入国家平均水平——让14亿人“病有所医”

- 金融系统年内让利1.5万亿元目标已完成83.3% 专家预计“直达工具”和减费将继续发力

- 年内超20地出台汽车消费促进政策 你那里买车便宜多少

- A股市场投资者结构持续优化 年内监管层多次发声“引”中长期资金入市

- 年内“固收+”基金发行已超160只 募集规模近2500亿元

- 平均降价53%!55种第三批国家集中采购药品落地北京