个人税收递延养老保险,从2018年4月政策发布、5月开始试点、6月份产品推出,到目前为止两年多的时间内,整体业务虽然规模不大,但实际收益情况则较为可观。在当前利率下行趋势下,收益显然更加受到关注。

在近日举行的中国寿险业转型发展峰会上,长江养老董事长苏罡介绍了这一业务的整体情况。据悉,在税延养老险业务中,长江养老的管理规模市场份额接近50%。

四类产品各具特色

自由组合可显神通

根据银保监会相关政策,税延养老保险产品并非一个单一的产品,而是一篮子产品。按照积累期养老资金收益类型的不同,包括收益确定型、收益保底型、收益浮动型三类共4款子产品。

一是收益确定型A类产品,其接近保险业的传统险产品,有固定回报;二是收益保底型B类产品,B1产品接近万能险,给保证利率的同时,提供更高的结算利率,每月结算收益;B2产品接近分红险,每季度结算收益;三是收益浮动型C类产品,与投连险有很大的相似性,在积累期按照实际投资情况结算收益。

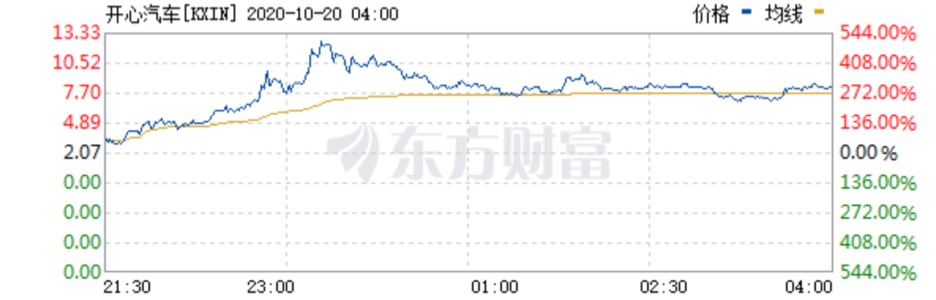

苏罡介绍了这4款产品目前整体的收益率水平。A款的产品,业内的固定收益整体在3.5%~3.8%之间;B1、B2款尽管保底收益为2%~2.5%,但实际结算的收益率基本上在4.5%~5%;而C款产品,自2018年6月成立以来,加权收益率已接近30%,显示出更大的收益率吸引力。

“我想这个数字大概还是会有一定的冲击力的。”苏罡说,当然,C类产品的波动率同时也更高。但客观上来说,C款产品提供了一个跟以往保险产品不太一样的新选择。

由于以上4类产品可以进行自由组合,具备了更加丰富的风险和收益特征的可能性,给了投资者或者养老保险消费者丰富的选择。

苏罡表示,作为一类新型产品,税延养老保险既有与传统保险产品相似的特征,比如A款和B款产品有着刚性的收益率保证,产品有非常长的久期,税延养老险产品的久期可以长达超过30年;同时税延养老产品也有自己的独立特性,因其很大程度上是基于对养老保障第三支柱的建设而诞生的。可以说,税延养老保险是既有的保险体系和未来庞大的养老保障三支柱体系的一个重要桥梁,所以它具有传统风险保障与长期资产增值相结合的特性。

利率下行趋势确定

把握波动配置良机

长期产品都面临着利率趋势下行的压力,税延养老产品如何应对低利率?

苏罡认为,一方面,税延养老产品对于利率的下降趋势是有所考虑的,保底利率设定得相对较低;另一方面,税延养老产品因为是可以自由组合的,所以在负债端是能够引导客户更多地转向浮动收益的产品,而不是仅仅躺在保险公司的保证收益基础之上。

他还谈及两个被忽视的问题。其一,降低产品保底利率未必是不利于客户的。他表示,进入低利率趋势,业界担心如何设定保底利率,保底利率低了可能会对客户没有吸引力,保底利率高了可能会带来利差损。但并不是设置更高的保底利率,就一定能为投资者带来更高回报,也不一定更符合投资者的保险需求。

他举例称,过往出现过“反例”:设置高保底利率的公司的产品,结算利率不及保底利率低的另一公司产品。出现这种情况一个重要原因是,过高的保底利率会限制投资策略,从而未必能够给客户带来更高的长期回报。

因此,他认为,负债端要调节产品定价,下调预定利率,既降低投资压力,同时也未必不利于客户。

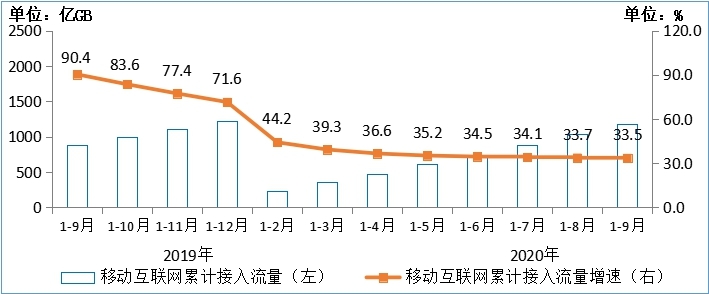

其二,利率下行趋势并不等于不波动,因此资产端还是可以抓住利率向上波动的配置机会。

他介绍,在过去35年时间里,美国的利率水平有过至少6次的大幅波动,每一次波动几乎都是短期获取投资收益的最好机会。自2003年以来,美国尽管进入了新的一个利率周期,但利率最高波动也达14%。因此,从美国经验看,即使利率趋势性下行,也有利率水平向上的波段,应抓住利率高点配置。

此外,苏罡还认为,资产端要优化大类资产配置,挖掘投资能力,扩大投资边界,比如挖掘另类投资潜力;坚持服务国家战略,支持实体经济,加快优质非标资产配置节奏,积极研究、参与债转股投资计划、REITs等另类投资。

相关推荐

猜您喜欢

- 6124点挥别13年 近四成主动权益基金收益率翻倍

- 人民楼视丨机构:租房市场渐冷三季度50城租金收益率创新低

- 险资前8月股票投资收益率超8% 远超其他大类资产配置

- 前三季度券商集合理财产品平均收益率6.41% FOF型、股票型表现突出均超15%

- “双节”银行理财收益率普遍3% 吸引力不足养老型理财补位

- 18家机构分享33.6亿美元QDII新增额度 今年券商系产品收益率整体不敌公募系

- 上周银行活期理财产品平均七日年化收益率2.8% 实现三个月来首次环比增长

- 货基收益率升至近5个月新高,余额宝又香了?

- 货币基金平均收益率升至1.92% 创近五个月新高

- 年内超九成券商系FOF产品赚钱 9只“战斗基”收益率超30%

- 上周货币基金平均七日年化收益率微涨至1.91%

- 8月银行理财收益率创三年来新低 机构认为短期内下行速度或将放慢

- 8月集合信托收益率进一步下跌

- 8月集合信托收益率下滑 房地产信托逆势增长

- 上半年净投资收益率同比降0.4个百分点,新华保险称在意料之中