本报见习记者 任世碧

现金流对一个企业有多重要?普通投资者可能没有具体概念,但正如投资老手弗雷德·阿德勒在自己枕头上绣的那句话——“正向现金流是企业的幸福之源”,现金流的正负和大小共同决定了一个企业的钱袋子有多鼓。

《证券日报》记者统计发现,截至4月29日,沪深两市共有3235家上市公司披露2019年年报,其中1921家公司2019年经营性活动现金流量净额实现同比增长,占比59.38%。进一步统计发现,连续三年经营性活动现金流量净额均实现增长(时间区间:2017年、2018年、2019年)的公司有329家(剔除金融行业)。

金百临咨询首席分析师秦洪接受《证券日报》记者采访时表示:“股票市场首先强调的是成长性,在此前提下,现金流充裕的企业自然更值得关注。经营性现金流增长,其实也说明三个问题:一是企业的经营效率,现金流越高,意味着应收账款周转率等经营要素周转快;二是上下游的议价能力,因为只有议价能力强、技术等垄断优势明显的企业,才可以获得更高的现金流;三是说明产品的畅销能力。所以,越是现金流高的公司,越具有较为确定、乐观的发展前景。”

“成长为先,现金为王”的观点,也获得私募排排网未来星基金经理夏风光的认可:“经营性活动现金流是一个非常重要的辅助性财务指标,净额实现增长,表明上市公司的现金回笼能力增强。其实成长为先,现金为王,可以理解为成长是考试成绩,现金流是验证考试成绩真伪的一个辅助。”

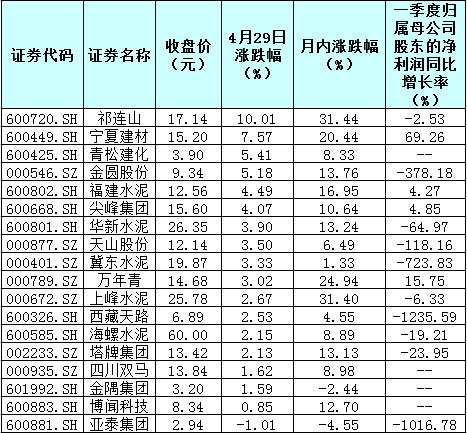

13家公司现金流分外抢眼

“不差钱”公司扎堆四行业

根据各公司最新披露的2019年经营性活动现金流量净额同比增长幅度进行排行,TOP50公司的增幅均超100%,彰显出较好的发展“钱景”。其中,浙江永强(563.94%)、中远海控(449.92%)、华铭智能(427.63%)、古鳌科技(255.33%)、建设机械(236.47%)、汇顶科技(212.10%)、圣农发展(171.85%)、亿纬锂能(166.69%)和山东赫达(114.72%)等9家公司2019年实现净利润同比增超100%。

值得一提的是,力源信息、建设机械、高能环境、天马科技、电广传媒、古鳌科技、智飞生物、豪尔赛、乐凯胶片、广汇物流、中科曙光、龙软科技、中矿资源等13家公司连续三年均实现经营性活动现金流量净额同比增超100%。

对此,前海开源基金首席经济学家杨德龙对《证券日报》记者表示:“已披露的2019年年报显示,近六成上市公司去年经营性现金流较为充裕,这主要是经营环境的改善和经营能力的提升。现金流是分析一家公司的重要指标,投资者可更多关注经营性现金流比较突出、增长较快的优质企业。”

记者进一步梳理发现,2019年经营性活动现金流量净额同比增幅TOP50的个股中,医药生物、计算机、机械设备、化工等四大行业涉及个股数相对较多,分别有6只、6只、5只、5只。可见,医药和科技不但是成长白马股的集中地,更是有“钱”景公司聚集处。

对此,杨德龙指出,这四个行业体现了国内经济的主要特征,即政策扶持、庞大的消费市场。这些行业经营状况较好、盈利能力较强,带动行业景气持续上升。其中,消费类的医药、白酒等行业,科技领域的计算机板块均可积极关注。这些行业龙头股的投资价值是非常高的,可以重点挖掘。

有“钱景”优质资产

价值凸显

事实上,充沛的现金流在为上市公司正常运营提供重要保障的同时,也为公司未来发展提供更大的空间。正因如此,上述2019年经营性活动现金流量净额同比增幅TOP50公司“钱景”出众、未来投资机会普遍受到机构看好。

统计显示,这50只“钱景”出众的个股中,近30日内共有24只个股获得机构给予“买入”或“增持”等看好评级。其中,亿纬锂能(25次)、智飞生物(20次)、南极电商(20次)、长春高新(20次)、中科曙光(19次)、佳发教育(16次)、安恒信息(16次)、圣农发展(15次)、利安隆(14次)和航发动力(12次)等10只潜力股近期均受到10次以上机构联袂推荐。

对此,受访专家普遍认为,对于价值投资而言,未来配置方向仍将继续向业绩稳定型品种集中,具有充裕现金流的优质品种才能打动投资者的心。

那么,究竟什么样的具有充裕现金流的企业能够脱颖而出,成为真正的优质资产?

对康波周期颇有研究的宝新金融首席经济学家郑磊博士告诉《证券日报》记者:“新康波周期应该把目光聚焦在第四次工业革命候选技术领域,例如生物技术和新一代信息技术(包括但不限于区块链、人工智能、大数据、云计算、物联网、5G等)。因此,生物医药和云计算、人工智能、大数据等技术应用领域的标的可以重点关注。第二季度投资者可以在现金流较好,且应收账款占比较低的医药、基本消费品、高技术企业以及部分基建周期类板块寻找一些波段操作的标的。”

“中国的医疗市场依旧处在比较快速的发展阶段。但是具体到细分领域又有不同。比如创新药的发展是发散式,而器械的创新是迭代式,所以对应的投资策略侧重点应该也有不同。”万利富达投资研究主管沈亮丞告诉《证券日报》记者。至于科技类企业,沈亮指出,要关注能否产生可预期、可持续的现金流,其差别在于商业模式的稳定性,很多以技术驱动的企业,商业模式充满着变数。