北京时间12日凌晨,美联储公布12月利率决议,维持联邦基金利率在1.50~1.75%不变,符合市场预期。7月以来“保险式降息”周期结束,同时维持超额准备金利率(IOER)不变,显示短期货币市场资金利率波动处于可控制状态。

美联储主席鲍威尔表示,美国经济前景依然乐观,今年降息使得经济处于正轨之上,重申在通胀大幅上升前美联储将不会考虑加息。

美联储公布利率决议后,巴西央行宣布降息50个基点,主要源于国内经济下行压力。12日还有包括瑞士、土耳其、欧洲央行等将召开议息会议。

亚太市场早盘集体高开,日经225指数开盘上涨0.26%,报23378.00点,现回吐大部分涨幅,韩国KOSPI指数开盘上涨0.74%,报2105.62点。

美联储转向“观望”立场

与10月相比,12月的美联储决议声明变化不大,美国联邦公开市场委员会(FOMC)认为目前货币政策立场对保持经济持续扩张,强劲的劳动力市场以及接近2%的对称性目标的通胀率是合适的,并重申委员会将继续关注未来信息对经济前景的影响,包括全球经济变化以及通胀压力等。

值得注意的是,这一次美联储决议获得了全票通过,这也是今年5月以来的首次。“鹰派”委员---堪萨斯城联储主席乔治和波士顿联储主席罗森格伦坚持按兵不动的立场,而随着近期经济预期好转,FOMC中持鸽派和中性立场委员也逐渐倾向于静观其变,耐心观察货币政策对经济的效果和影响。

鲍威尔在决议公布后的新闻发布会上表示,由于家庭支出强劲,预计温和的经济增长将继续,同时就业市场将保持强劲;在利率问题上,鲍威尔称加息的前提是通胀率持续大幅上升,但让通胀率回到2%的目标非常具有挑战性,美联储的框架审查是为了加强通胀目标的可信度。

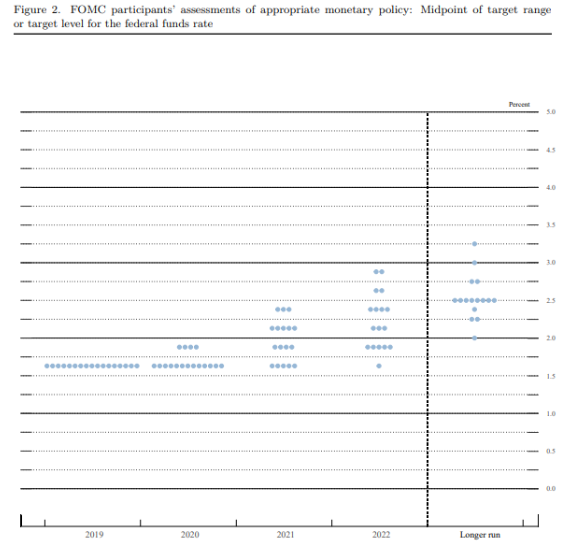

利率点阵图显示美联储内部并不看好加息前景,17位委员中有13位预期2020年利率将保持不变,4位预期加息一次。与9月相比,2020年基金利率的预期中值下降0.3个百分点至1.6%,2021年预期中值下降0.2个百分点至1.9%,长期利率预期则维持在2.5%。美联储内部预期正趋于一致,即认为目前利率足以刺激经济增长,如果经济前景保持不变,利率水平将维持在现有水平。2021年以后,多数委员认为美联储将加息一至两次,以使其接近中性利率水平。

加息预期降温沉重打击了今年以来表现优异的美元,美元指数跌势不止,12日早盘一度下探97整数关口,逼近10月低点,黄金现货则顺势重返1480美元/关口。

作为美联储两大职责之一,与劳动力市场持续趋紧相比,通胀的表现始终不温不火。如今全美失业率已从2009年的10%降至11月的近50年低点3.5%,但美联储首选的通胀指标——个人消费支出PCE年率仅在去年几个月时间短暂达到了2%的目标。

最新公布的季度经济预测SEP中,美联储对于经济增速和通胀的预期没有变化,预计2020年GDP增速预期中值为2.0%,2021年和2022年分别为1.9%和1.8%。预计2020年核心PCE通胀预期中值为1.9%,2021年和2022年均为2.0%。强劲的就业市场令未来三年失业率预期较9月同步下调0.2个百分点,分别为3.5%,3.6%和3.7%,美联储预期在不加剧通胀的情况下,失业率有更大的空间维持在历史低位。

CME利率观察工具FedWatch显示,美联储明年1月降息的概率为8.9%,2020年底前降息的概率为64.5%。

纽约梅隆银行策略师威利斯(John Velis)指出,鉴于美联储删除了对下行风险的担忧,政策声明本身可以被视为鹰派的,但是点阵图却显然是鸽派的,反映出的共识是一段时间内将保持宽松政策,这也是对美元形成打压的主要原因。

安本标准投资经济学家麦凯恩(James MaCann)认为,贸易形势有所缓和加之货币政策支持实体经济,全球经济活动似乎正在走出低谷,但任何复苏看起来都更像是L型而非V型。2020年美国经济的隐患似乎正在缓解,经济增长放缓下市场正在等待软着陆的明确信号。

美股被谨慎看好

虽然美联储在议息会议上释放了暂停降息的讯息,并表达了对经济前景的谨慎乐观看法,但诸多不确定性依然让美联储的政策预期存在变数。

荷兰国际集团ING首席经济学家奈特利(James Knightley)在接受第一财经记者采访时对贸易因素表达了担忧,他认为明年美国GDP增速可能将降至1.4%左右,原因是全球经济活动依然低迷,暂时很难看到经济存在上行的动力。

奈特利提及近期美国对巴西和阿根廷钢铁和铝加征关税及与欧盟的贸易摩擦,认为持续的贸易不确定性正在伤害企业开支。前两个季度美企资本支出均出现下降,耐用品报告等先行调查显示,第四季度资本支出很可能连续第三次出现收缩,浓厚的观望气氛让他怀疑2020年企业投资是否会出现重大反弹。他预计明年上半年美国经济将继续放缓,美债收益率将重回低位,美联储可能会被迫降息。

牛津经济研究院高级经济学家施瓦茨(Ben Schwartz)同样预计美联储明年上半年存在降息窗口,他向第一财经记者表示,美国经济下行压力依然存在,如果贸易因素不解决,未来可能反映在供应和需求端的同时疲软。

当记者问及如何看待美国劳动力市场表现时,施瓦茨表示,11月的数据存在偶然性,虽然失业率逐步走低,今年以来非农就业新增人数的均值表现较去年明显下降,这在私营企业就业方面显得尤为明显。这可能对未来薪资增速上升造成打压,进而对家庭支出造成潜在利空。考虑到消费对美国经济的重大影响,这样的风险不容忽视。

美联储暂停降息是否会冲击处于历史高位的美股市场,不少机构认为行情还没有结束。

花旗集团美股首席策略师列夫科维奇(Tobias Levkovich)指出,股市往往在经济周期后期出现最强劲的走势。最近三次美债收益率倒挂后美股牛市周期持续近两年,平均涨幅超过20%,而美联储今年三次“保险式降息”人们对此前经济“软着陆”后股市表现的美好回忆有所期待。

富达全球宏观策略主管蒂默(Jurrien Timmer)的观点与亨特类似,他将当前市场表现与上世纪90年代和2011年的中期“迷你熊市”对比。他表示,考虑到目前全球经济现状及各国央行的政策取向,现在并不是一轮新周期的开始,更像是经济周期末端的挣扎,未来市场也许会迎来最后一次上攻,这也可能是近期为数不多的机会。

摩根大通则积极看好明年美股走势,分析师卢克斯布亚斯(Dubravko Lakos-Bujas)对标普500指数明年底的目标位是3400点,较目前水准上涨约8%。他认为股市反弹将在2020年加速,因为全球经济复苏的基础已奠定,而大部分涨势将在总统大选之前完成。