2019年,房地产融资“先扬后抑”,窗口期转瞬即逝,被认为是融资艰难的一年。据亿翰智库数据显示,2019年房企信用债发行规模总计5666亿元,较2018年增长10.9%。如果除去2019年1月发债规模大增的影响,2019年与2018年的融资规模相当。

2019年,部分房企出现现金流压力,卖项目、合作开发司空见惯。对于2020年,业内人士认为,融资监管作为是房地产调控的重要手段,短期内放松的可能性不大,融资分化仍将加剧,融资仍被认为是行业最大的变量。

恒大和碧桂园信用债融资规模均超150亿

2019年,房地产开发贷、境内债券、海外债、信托等融资渠道全面收紧,房企融资门槛提升,中小企业面临资金压力增大。

整体来看,2019全年融资呈现“前高后低”的趋势。据亿翰智库统计数据显示,2019年房企信用债发行规模总计5666亿元,较2018年增长10.9%。事实上,如果除去2019年1月发债规模大增的影响,2019年与2018年的融资规模相当。

据悉,2019年1月信用债融资规模达775亿元,之所以出现融资规模大增,主要是因为受融资监管边际放松影响,降低了融资难度。加上房企刚经历过偿债小高峰,需要补充资金。

不过,随着2019年5月23号文发布,信贷窗口收紧,房企去年5月、6月的融资规模明显下降。直到去年三季度融资规模才得以恢复的原因则是房企融资结构发生转变。其中,大型房企发债较多,带动了整体融资额的增加。

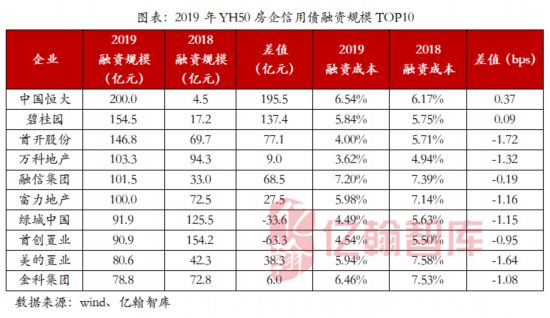

从亿翰智库发布的50大典型房企2019年信用债融资规模来看,恒大和碧桂园融资规模居首,分别达到200亿元和154.5亿元。而从2019年50大典型房企信用债融资TOP10中,除绿城和首创融资规模相比2018年有所下降外,其他房企融资额均有所增加。

事实上,在融资门槛提升的情况下,经营状况良好的大中房企更受银行、金融机构的青睐,更有利于获取信贷资金。

融资分化加剧行业并购重组

值得关注的是,2019年房企融资结构发生变化,大型房企融资规模增长且成本偏低。而中小房企受融资门槛提升的原因,成本上行,融资规模减少。

在上述2019年50大典型房企信用债融资规模TOP10中,恒大及碧桂园平均融资成本分别为6.17%和5.84%,相比2018年均有小幅上行,分别提升0.37bps和0.09bps。除恒大和碧桂园融资成本提升外,其他房企融资成本均有下行。50大典型房企中,融资成本最低的TOP10房企中,除了万科和世茂外,其他均是国企和央企。

由于融资环境的变化,不少企业都出现了资金链困难的现象。克而瑞信息显示,2019年出现比较重大的债务违约的房企有银亿股份、三盛宏业、颐和地产以及国购投资等。这些企业的共同点在于在2015年、2016年房地产“黄金时期”融资较多,在严格调控之后企业盈利能力较低,因此出现了债务违约。

强者恒强的逻辑在房企的融资上同样适用。从目前来看,房企融资分化愈加明显。在业内人士看来,这也是加快行业资源整合,房企间并购重组逐渐成为常态的原因之一。

众所周知,2019年房企屡现并购大单,其中不乏超百亿的并购案例。比如,2019年11月,融创中国以超152亿元收购云南城项目股权;2019年2月,绿地以121亿元收购中民投董家渡项目50%股权等。

预期2020年融资仍是行业最大变量

在资金压力下,更多房企将手伸向了融资成本较高的海外债。2019年,海外债成为房企替补的融资方式之一。中原地产研究中心统计数据显示,2019年房企境外融资达752亿美元,而2018年只有496亿美元,同比上涨幅度达52%。刷新历史纪录。从2019年房企的融资成本高者大多为海外债,高者达到15%。

而在2020年1月房企出现的融资潮中,海外债同样成为融资重点。对此,亿翰智库分析人士认为,2020年,房企融资意愿强烈,房企的偿债高峰期尚未完全结束,在偿债压力驱使下,房企把握一切机会填补流动性缺口。此外,年初定向降准向市场释放流动性,虽然对房地产行业影响有限,但是溢出的边际效应使行业融资迎来窗口期。但这一融资热度难以维持。

从目前来看,融资收紧政策短期内放松的可能性不大,而房企在拿地和项目开发阶段的信托贷款及开发贷更是被严格监管。融资渠道的全面收紧对房企现金流是一个考验,所以对于2020年,融资仍旧是最大的变量。

对此,中金证券分析人士也认为,在房地产行业盘整过程中,分化仍将加剧。房企集中度上升,融资、拿地、销售更多向头部房企集中,但过于激进的企业在融资偏紧环境下可能面临较大流动性压力。

不过,在房地产行业以稳为主的背景下,亿翰智库预期在经济下行压力较大的情况下,融资规模进一步压缩的可能性不大。2020年融资规模相比2019年持平或者小幅增长。对房企而言,在融资政策难以大幅改善的情况下,加快销售回款依旧是房企的主要目标。

新京报记者 袁秀丽