本报记者 邢萌

3月份,集合信托市场产品成立数量及规模大幅反弹,环比增幅双双超50%。在集合信托产品升温的同时,平均收益率却走低。3月份,集合信托产品的平均收益率仅为6.88%,破“7”阻力增大。

引人注意的是,3月份增量资金主要来自金融类信托,700亿元的月度成立规模创下年内新高,占集合信托总规模的四成以上。业内普遍认为,标品信托的发力,成为助推金融类信托规模走向新高的重要因素。当前的监管环境下,信托产品“非标转标”成为趋势,发力标品信托不仅事关信托公司的资产管理水平,也事关融资类业务规模上限。

集合信托规模增近七成

信托产品违约多发

过去的一个月里,在理财市场中,信托产品深受投资者青睐,超1600亿元资金用于购买集合信托产品。

用益信托数据显示,3月份共计成立集合信托产品2325款,环比增加54.71%;成立规模1640.88亿元,环比增加67.08%。可以看出,无论是从数量上还是规模上来看,集合信托均有不小的增幅。这组数据也反映出,信托产品对于投资者的吸引力明显增加。

对于3月份集合信托增幅明显的原因,用益信托研究员帅国让对《证券日报》记者表示,一方面,在“两压一降”的监管政策引导下,压降信托通道业务规模及逐步压缩违规融资类业务规模,一定程度上促使信托公司加大投资类信托产品布局;另一方面,跟2月份集合信托融资规模基数相对较低有关。

与其他理财产品相比,信托产品具有低风险、高收益率等优点,从而吸引了不少忠实的投资者。不过,从3月份的数据来看,信托产品的优势却越来越不明显。

从收益率来看,信托产品平均收益率上行受阻,破“7”距离拉大。

用益信托数据显示,3月份集合信托产品的平均收益率为6.88%,环比减少0.04个百分点,停下了连续4个月上行的脚步;2月份平均收益率为6.92%;1月份这一数据则为6.87%。

尽管收益率上行受阻,但用益信托强调集合信托产品“短期内大概率不会出现明显下行”。因为集合信托产品的平均预期收益率已进入“缓行”区间,宏观经济环境和业务转型进程相对稳定,大概率不会出现大的波动。

从风险来看,信托产品的违约事件多发。相关数据显示,3月份共发生信托产品违约事件17起,涉及金额98.42亿元。

从投向领域来看,房地产、工商企业是违约事件高发领域。1月份、2月份的违约事件均在20起以上。

融资类业务额度不足

金融类信托规模暴增

3月份,集合信托市场最大的亮点则是金融类信托的爆发。据用益信托数据,3月份金融类信托成立规模709.17亿元,环比增加120.26%;占集合信托总规模的43.22%,环比增加10.43个百分点。无论是从成立规模还是规模占比上,3月份金融类信托均创下今年来的新高。

“金融类信托的火热,跟多数信托公司融资类额度不足高度相关。”帅国让表示,金融类信托中标品信托增长明显,标品信托是信托公司与其他机构竞争的重要业务,而且间接影响了信托公司融资类业务的业务规模上限。

从去年的情况来看,标品信托已成为不容忽视的力量。信托业协会公布的数据显示,在证券市场领域,2020年标准化金融产品投资的资金信托为2.26万亿元,比2019年的1.96万亿元增长15.44%。

“当前阶段,信托公司应结合自身在高净值客户资源、灵活创新的机制、跨行业协调的能力、持续稳定的发展四个方面比较优势,沿着大资管的时代背景大力发展金融类信托。”百瑞信托博士后科研工作站研究员张坤对《证券日报》记者表示,信托公司需要以“服务实体经济、回归信托本源”为导向,在实体经济领域发掘股权投资、私募创投、兼并收购等业务机会,在证券投资领域发展大类资产配置、资产证券化、FOF/MOM等证券投资类业务。

当前不少信托公司在标品类业务中投研能力有限,帅国让认为,在发力标品信托方面,一方面信托公司可以选择与其他资管机构合作,开展FOF和TOF业务;另一方面,需加强组织架构、投研体系和人才团队的建设,不断优化完善市场化的薪酬和竞争机制,为标品业务吸引足够的人才。

相关推荐

猜您喜欢

- 23家券商去年自营业务总收入超1200亿元

- 海南离岛免税政策不断升级 去年行业营收超300亿元

- 去年人身险业退保金额仍高达3200亿元 业内人士称应遏制和严打退保“黑产”

- 4月9日四大证券报精华摘要:海南离岛免税政策不断升级 去年行业营收超300亿元

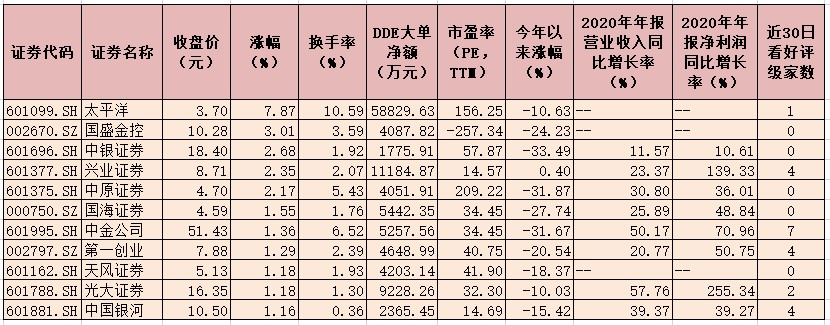

- 证券板块扭转跌势上涨 9只概念股获超10亿元大单资金抢筹

- 机构今日买入这5股,卖出华海药业6.29亿元丨龙虎榜

- 两因素驱动航运板块迎风口,逾7亿元大单资金涌入9只概念股,机构点赞6股!

- 投资成绩靓丽 多省职业年金收益率超10%

- FOF去年盈利超110亿元 重仓公募基金曝光

- 一季度50个热点城市卖地收入超7000亿元 房企靠提升经营效应实现增长正当时

- 一季度投资163.67亿元 浙江多个重点交通项目迎来新进展

- 总投资140亿元 天津打造智慧科技产业园

- 清明假期三天银联网络交易金额9036亿元 较去年同期增长3.6%

- 华海药业今日闪崩跌停,五机构“携手出逃”2.67亿元

- 中国石化联合会赵俊贵:2020年石化行业实现营收11.08万亿元 利润总额5155.5亿元

- 中炬高新开盘涨超6%,“公募一哥”张坤逾30亿元增持