本报记者 周尚伃

2021年首月,券商“补血”热情高涨。其中,中信证券、中金公司、申万宏源获准公开发行超百亿元大面额公司债,国海证券、东兴证券抛出定增方案,红塔证券的配股方案也获证监会审核通过。

据《证券日报》记者统计,2021年1月份,券商通过发行证券公司债、次级债、短期融资券已累计募资1837.2亿元,同比大增83.35%。同时,上市券商还有503亿元的定增及配股“在路上”。

“近年来券商大规模发债的原因主要有三个。”一家头部上市券商非银金融分析师在接受《证券日报》记者采访时表示,“一是当前货币政策较为宽松,发债利率低;二是券商资金运用型业务发展较快,对资金需求量较大;三是监管层对中信证券等券商实施并表监管试点,扩大了试点券商的发债空间。”

三债齐发

券商首月已融资1837亿元

“资本为王”已成证券业共识,券商融资意愿迫切,普遍通过资本市场扩大资本规模。《证券日报》记者梳理后发现,在间接融资方面,2021年1月份,券商已通过发行证券公司债、证券公司次级债、短期融资券的形式,累计募资1837.2亿元,同比增长83.35%。

新年伊始,就有包括中信证券、中金公司、申万宏源等在内的多家券商获准公开发行超百亿元公司债。其中,中信证券获批发行不超800亿元的超大面额公司债,引发业内高度关注。

发行证券公司债仍是目前券商融资的主要途径。据同花顺iFinD数据显示,开年首月,券商已发行33只证券公司债,发行总额为979.2亿元,同比大增236.49%。有8家券商今年发行证券公司债总额已超过50亿元。其中,海通证券已发行证券公司债120亿元;中信证券已发行100亿元。此外,国泰君安、招商证券、广发证券、中金公司、中国银河、国信证券已发行的证券公司债总额也都超过50亿元。

另外,自券商获准公开发行次级债券后,包括头部券商在内,不少券商公开发行次级债的意愿强烈,进一步拓宽了券商发债渠道。《证券日报》记者对同花顺iFinD数据统计后发现,开年首月,券商已发行8只次级债,合计发行总额263亿元,同比大增415.69%。这8家券商发行的次级债全部为公开发行,票面利率在3.5%至4.7%之间。其中,华泰证券已发行次级债90亿元。

前海开源基金首席经济学家杨德龙在接受《证券日报》记者采访时表示:“相比一般债券,次级债的偿债等级要低一些,发行门槛也更低些。同时,次级债的收益偏高,所以券商发行次级债的规模都较大。允许公开发行次级债,为券商补充资本金提供了一个新的渠道,让券商有足够资金拓展融资融券等消耗资本金较大的业务。”

此外,自去年以来,发行短期融资券也成为券商补充资金的一个重要途径。短期融资券具备发行门槛低、周期短、能快速补充运营资金等特点。《证券日报》记者统计后发现,今年1月份,券商已发行21只短期融资券,发行总额595亿元,同比下降9.85%。

定增与配股助阵

503亿元再融资仍在路上

在金融业加大对外开放力度以及证券业发展的“马太效应”下,各家券商急需快速提升资本实力与竞争力,融资意愿更加迫切,融资渠道也更为多样化。进入2021年以来,国海证券、东兴证券的定增方案,以及红塔证券的配股方案均获证监会审核通过。

1月29日晚间,国海证券发布非公开发行股票预案称,本次非公开发行股票的数量不超过16.33亿股,预计募资总额不超过85亿元。关于募资用途,国海证券表示,扣除相关发行费用后,将全部用于增加公司资本金,补充公司营运资金,支持未来业务的发展,提升公司市场竞争力和抗风险能力,促进公司战略发展目标的实现。其中,不超过40亿元将用于投资与交易业务;不超过25亿元将用于资本中介业务;不超过10亿元用于增加对子公司的投入;不超过5亿元用于资产管理业务;不超过5亿元用于其他营运资金安排。

2月2日,东兴证券发布非公开发行股票预案显示,本次非公开发行股票数量不超过4.74亿股,预计募资总额不超过70亿元。在扣除发行费用后,将全部用于增加公司资本金,补充公司营运资金,扩大公司业务规模,提升公司市场竞争力。

2月1日晚间,红塔证券配股方案获证监会通过。本次配股拟按每10股配售不超3股的比例向全体股东配售,预计募资总额不超过80亿元。对于募资用途,红塔证券表示,扣除发行费用后,拟全部用于增加公司资本金,补充营运资金,优化资产负债结构,服务实体经济,全面提升公司的市场竞争力和抗风险能力。

回顾2020年,共有15家券商完成定增或配股,合计募资总额为1142.36亿元。其中,有9家券商成功实施定增方案,合计募资769.64亿元。海通证券、国信证券、中信证券的定增募资总额均超百亿元,分别为200亿元、150亿元、134.6亿元。在配股方面,2020年共有6家券商成功完成配股,合计募资372.72亿元。招商证券、东吴证券、天风证券的配股募资总额均超50亿元,分别为127.04亿元、59.88亿元、53.49亿元。

《证券日报》记者统计后发现,截至目前,仍有浙商证券、天风证券、国海证券、东兴证券等4家券商拟合计募资不超过383亿元的定增方案以及华安证券、红塔证券2家券商合计拟募资不超过120亿元的配股方案仍在路上,合计拟募资总额达503亿元。其中,拟进行定增融资的天风证券和国海证券,均在去年刚刚实施完成配股。

对于当前券商密集补充资本金的现象,川财证券首席经济学家、研究所所长陈雳认为:“在资本市场加大改革开放力度的背景下,外资控股券商的政策已全面开放,本土券商加大业务投入的要求更加迫切,急需通过发债、定增、配股等再融资方式快速补充资本,增强自身资金实力,实现业务可持续发展。”

相关推荐

猜您喜欢

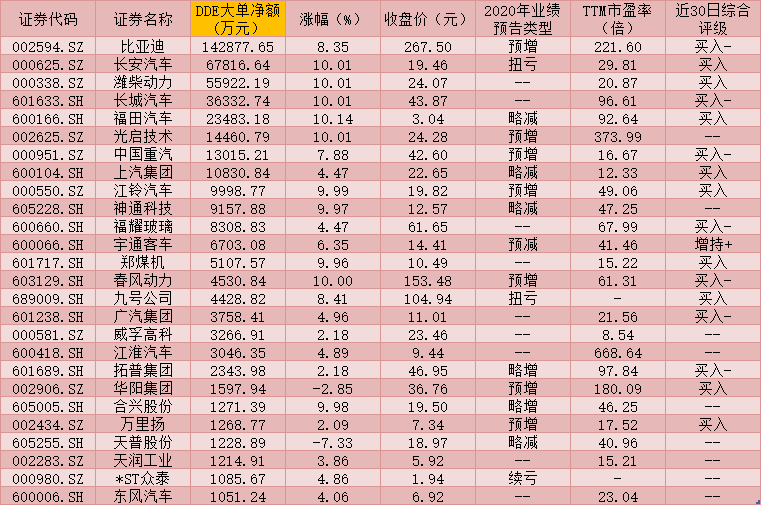

- 逾36亿元大单扫货8只汽车股 三大逻辑发力 5家公司获机构超11次集中推荐

- 机构今日买入这26股,卖出东方日升1.64亿元丨龙虎榜

- 注册制试点“官宣”近27个月 301家公司IPO募资逾3900亿元

- 12只科创板股票正式“加盟”沪港通,逾七成个股股价实现上涨,逾1.5亿元大单资金加仓9只股

- 平安银行加大不良核销盈利改善 2020年实现净利润289.28亿元

- 银行二级资本债今年延续“高温” 首月发行家数及规模同比“双增长”

- 2020年度首份A股上市银行年报披露 平安银行实现净利289.28亿元

- 河北衡水市五年实施重点项目483个 完成投资2421亿元

- 机构今日买入这17股,卖出东方盛虹1.61亿元丨龙虎榜

- 业绩大幅预增,荣盛石化涨停,三机构抢筹2.35亿元

- 总投资2300亿元 上海加快推动北外滩“世界级会客厅”建设

- 1月地方发债新特点:3623亿元全部用来偿旧债

- 上周A股ETF净流入172亿元

- 19家上市券商“抱团”计提减值超161亿元 去年净利润至少因此预减121亿元

- 银行理财市场规模近26万亿元 去年为投资者赚了9932.5亿元