证券时报记者 胡飞军

2020年,突如其来的疫情直接导致消费金融行业的线下消费场景受到重创,相关贷款客户坏账率出现上升,行业不得不加速线上转型。

同时,行业蛋糕不小,备受资本觊觎。今年相继有中国平安、小米集团、光大银行等旗下消金公司获批成立,持牌消金公司增至27家,主体扩容使得竞争愈发激烈。

疫情冲击业绩下滑

消金公司重点服务银行暂时难以覆盖的长尾客户,据统计行业目前服务客户超过1.2亿人次。

从资金来源看,消费金融不能吸收存款,主要是借助银行、股东等资源,通过同业拆借等获取资金,资金投向涵盖3C、家电、家装、旅游和医美等场景业务。然而,2020年新冠肺炎疫情爆发,直接导致国内传统零售、文化娱乐和旅游、线下教育等消费均出现不同程度下滑,消金公司信贷投放明显放缓。就目前而言,旅游、教育和医美场景复苏依旧羸弱。

同时,疫情对居民的收入和现金流都产生了冲击,影响了不少消费金融客户的还款能力,多数金融机构采取了防御性收缩措施,加强风控审核和收缩信贷额度。

从公开披露的数据来看,在新冠肺炎疫情和五级分类标准趋严背景下,2020年消金公司不良率上升趋势明显。从行业内15家可比消金公司数据看,2019年营收和利润增速分别为20%和25%,2020年上半年则由于风险准备增加计提导致部分公司盈利增速下滑,业绩承压趋势进一步明显。例如,湖北消费金融公司和海尔消费金融公司业绩下滑明显,今年上半年净利润分别为0.04亿元、0.38亿元,分别同比下降93%、70.33%。

加速线上转型

疫情之下,科技赋能、数字化转型几乎成为金融业的共识,此前线上线下并举的消金公司也加速了线上转型的速度。业内人士认为,由于线下业务扩张人员费用增加明显,而线上模式主要费用为科技投入,还能随着时间推移而摊薄。

科技实力较强的消费金融公司包括马上消费金融和招联消费金融等,均以线上业务见长。

马上消费创始人、董事长赵国庆表示,该公司以科技连接审批系统中的决策引擎,利用各种变量、数据源、模型服务化和节点化,支持灵活快速地构建多种不同的审批工作流程,实现千人千面的信用评级和风险定价,从而有效降低成本和增强风控能力。

据证券时报记者了解,为了降低成本,此前以线下模式为主的消费金融公司如捷信消费金融、兴业消费金融和中银消费金融,都在纷纷布局线上转型。

以捷信消费金融为例,2020年新冠肺炎疫情对其线下场景业务冲击较大,公司业绩也出现下滑。今年2月,捷信消费金融宣布全面推进线上化转型,将线上与线下业务进行融合。据华泰证券研报披露,捷信消费金融早已开始减员以准备转型,员工数已从2017年末的7.3万人压缩至2020年3月末的3.1万人。

巨头相继入局

消金公司作为持牌机构的价值逐渐获得市场认可,各路资本纷纷布局,2020年也成为消费金融公司扩容之年。

从目前已经批筹的30家消费金融公司看,除了首批设立4家试点,其余大多为2015~2016年批筹成立,以银行系为主,2017年由于监管趋严,非银机构牌照批筹放缓,仅有少数几家获得批筹。

2020年以来,消费金融公司批筹速度加快,平安消费金融、小米消费金融、阳光消费金融陆续开业,截至目前国内开业的持牌消费金融公司数量达到27家。此外,2020年9月,银保监会分别批准筹建重庆蚂蚁消费金融有限公司、四川省唯品富邦消费金融公司以及苏银凯基消费金融公司。

业内人士表示,监管要求机构合规发展、持牌经营,原有的小贷公司、P2P等存量消费贷均有望转为消费金融公司贷款。而随消费金融公司市场主体的扩容,未来行业规模有望提升,加之手握流量和资金优势的巨头,将进一步搅动消费金融业竞争格局。

融资渠道放宽

尽管2020年消费金融行业一方面受到疫情冲击和相关政策进一步约束而导致盈利艰难,但另一方面,监管也给消费金融开了一道窗,鼓励其拓宽融资渠道和降低相应拨备率。

就监管政策而言,民间借贷利率上限下调,从24%下降至4倍LPR(以最新计算为15.4%),尽管明确持牌金融机构不适用,但是不少司法判决中亦有参照民间借贷利率上限的情况。

业内人士预计,不少金融机构在考虑法律风险前提下,可能会适当降低贷款利率,并将目标客群锁定在相对优质客户。

今年11月,消费金融行业盼来了政策的“东风”。银保监会办公厅向各地银保监局下发《关于促进消费金融公司和汽车金融公司增强可持续发展能力、提升金融服务质效的通知》,规定可以适当降低消费金融公司拨备覆盖率至不低于130%,鼓励拓宽市场化融资渠道包括ABS和二级资本债等。

在相关鼓励政策出台后,中邮消费金融和长银消费金融均获得监管批准的ABS资格,马上消费金融抓住机遇,在11月27日获批“安逸花”系列ABS,注册额度100亿元,彻底打通注册资本、股东存款、同业借款、ABS金融债等一体化的融资体系。

业内人士认为,随着疫情的负面影响逐渐消除,信贷业务规模持续上升将对资本形成消耗,消费金融公司资本补充渠道的拓宽,有助于增强其风险抵御能力,较好支撑业务持续发展,但资本补充压力仍存,ABS以及增资等将延续。

展望未来,随金融科技不断发展,线上场景更加丰富,移动支付的普及可快速实现消费需求与金融需求之间的转化。在国内国际双循环背景下,消费将作为拉动国内经济增长的第一驱动力,相关消费扶持政策有望持续出台,创造更多消费信贷需求。

相关推荐

猜您喜欢

- 时隔4年直销银行重回视野 银行转型线上化提速

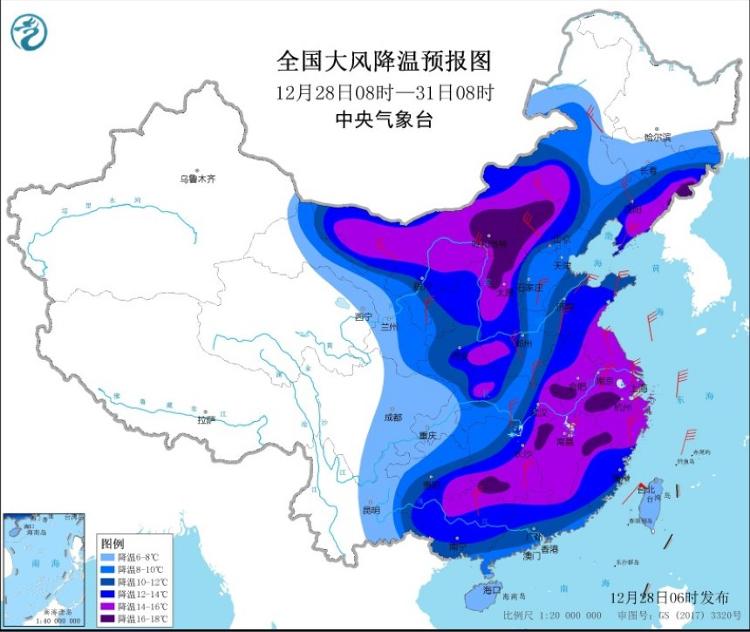

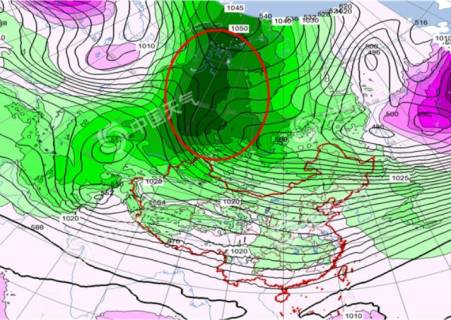

- 跨年“霸王级”寒潮来袭 日常生活中我们该如何应对?

- 疫情当前,留学受阻学生如何完成学业

- 连日来各地周密部署多措并举 扎实做好疫情防控工作

- 游客锐减、封锁、停业…疫情下法国奢侈品百货公司如何过冬

- 北京疫情防控发布会要点:顺义区两个村调整为中风险地区,严控进出京旅游

- 陈吉宁到顺义区检查调度疫情防控工作

- 北京新冠肺炎疫情防控工作领导小组接连召开视频调度会和第九十四次会议

- 元旦春节将至 疫情防控需打起十二分精神

- 377万人考研 最严举措防疫情

- 大连港因疫情停止服务外国船只?官方:没接到通知

- 首都疫情出现多点散发零星病例 ,疫情防控面临“大考”

- 广西柳州“非接触式”办税覆盖面达96% 线上办理翻14倍

- 北京发布会:新增1例无症状感染者 首都疫情呈多点散发态势

- 国家卫健委派工作组赴大连指导协助疫情调查处置工作