近期,因为减持特斯拉股份,在中国一向低调的柏基投资出圈了。毕竟2013年特斯拉股价还只有7美元的时候,柏基就开始买入特斯拉,并逐渐增持为其仅次于创始人马斯克的第二大股东。

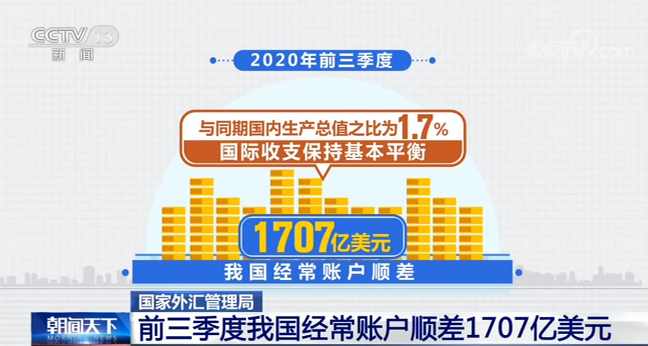

7年来,柏基在特斯拉这一笔投资上浮盈保守估计达到170亿至200亿美元。

而翻看这家公司的持仓资料,阿里、亚马逊、腾讯都是其投资对象,柏基似乎成为了传说中的超级成长股的“精准捕手”。

带着好奇,我们专访了柏基投资资深投资经理、 合伙人 James Anderson,和他聊了聊柏基的投资哲学。如何用十年的维度考虑投资? 是否同意巴菲特的价值投资观点?顺便探讨了一下,普通投资者,应该在中国市场的哪些领域寻找下一个超级成长股?

点击视频,一探究竟!

第一财经:James 谢谢你参加顶级投资人采访,首先告诉我你在哪里接受我们的采访?

James Anderson: 我现在在爱丁堡接受采访.

第一财经:投资特斯拉的新闻报道,而保守估计,你们为客户获得的这一单笔投资利润在170亿至200亿美元之间。有趣的是,你们在今年9月减持了特斯拉的股份,这也是七年来的第一次。和我们说说这是为什么?

James Anderson: 纯粹是因为这家公司所取得的巨大成功, 使得这只股票在我们投资组合中占比变得很大,很多时候超过了10%的限额。我们有来自客户,及内部管理的限制,以确保我们遵守多元化的原则。因此,从任何方面来看,我们对特斯拉减持都不是对公司未来缺乏信心,事实上,如果特斯拉股价大幅下跌,我们将期待再次增持。

第一财经:而不只是特斯拉, 柏基还投了亚马逊、Zoom、奈飞以及几个中国科技巨头,这些公司也很明显是疫情下的赢家。所以你的投资哲学是什么?你是怎么第一时间发现这些好公司的?

James Anderson: 我们有两个主要的潜在观点。首先,股票市场的回报比人们想象的要集中得多。自20世纪20年代以来,只有90家公司创造了几乎一半的美国股市增加值,而着眼全球股票市场,自1990年以来1%的公司在股票市场贡献了绝大部分价值。所以我认为我们的任务是找出那些公司。第二,我们认为,从20世纪80年代中期微软上市以来,你所看到的是公司动态的深层次突破。你现在看到的是规模所带来的收益愈发增大,而非减少。你可以看到,忠于这一小部分公司是极其重要的。另外,就像我们的许多投资一样,正如你所注意到的,我认为公司的创始人管理者,公司的模式是非常重要的。你知道杰夫·贝佐斯使得亚马逊与众不同。所以公司创始人也对我们非常重要

第一财经:你提到好公司的集中化,其实有时候你选的一些公司在传统的标准中已经很贵了 ,但看起来你似乎并不在意这些,并一遍一遍告诉媒体和投资者你已经准备好用不可思议的价格去买这些高成长性的股票,因为这些股票未来的回报将是相当大的。

James Anderson: 是的,这是另外一个有趣的问题。一个亏损的公司或者从当前的销售额、营收和现金流看估值已经很贵的公司 ,其实也可以很吸引人。因为如果你把股票回报的集中性和指数级增长考虑在内,你会发现,你说得那个不可思议的价格其实在某种程度上是不可思议的低。我可以在这个方面举一些中国的例子。回想到我们第一次买腾讯或者 阿里巴巴的时候,当时 阿里巴巴还没有上市,还有买美团的时候,美团也没有上市。它们当时也是亏损的,那它们当时的价格就会看上去很贵。或者说相比它们当时的利润池来说,它们在市场上的定价太高了。但如果你继续追踪这些股票,我想你可以看到他们自己的网络和技术对他们十分有利。他们也有令人印象深刻的领导文化,公司内部的管理层愿意为长期发展投资。现在,我认为这真的很重要,还有另一层,我认为这也许更重要,但更难传达。我觉得造成这个局面是因为人们不愿意花时间去想未来会发生什么。再拿腾讯举例子,我们从没有把握过那些社交媒体及其带来的广告业以及金融业等领域不断变化的机会。谷歌背后的风险资本家Michael Moritz曾说过一点,他认为投资中,没有什么比能把握一家真正伟大的公司有多伟大更难的了,我认为很有道理。我们的分析能力太强,看得太短期,太悲观,以至于我们常常没有足够的精力去关注一个公司伟大的地方。

第一财经:另一个关于你选择公司的有趣之处就是价格。这些公司的价格,有时是波动非常大的的,有时它们并没有在一条一直上涨的线上,有时它们会急转直下,但柏基多年来一直将它们保留下来。我想问,是什么让你能这么有耐心?

James Anderson: 首先,我认为我们还是要看到过去,马斯克先生所说的第一个原则,公司的价值就是未来所有现金流的价值。在大多数情况下,由于公司增长潜力是如此之大,导致对我们而言未来5年或10年内公司的发展潜力比近期的收益更为重要。现在,我认为这里还有更深刻的意义,我们是支持型股东,我们也认为我们应该这样做。 我们知道不会有一条一直上涨的价格曲线

第一财经:你说柏基重视两点,长期投资和成长性。而不是寻求价值被市场低估的公司,这通常被称为价值投资,所以在这方面,你不同意沃伦•巴菲特(价值投资)的观点。

James Anderson: 我认为,在某种程度上,我们同意巴菲特先生和芒格先生的观点,我们认为成为忠实的支持股东极其重要。但很明显,我们正以不同的方式将这种观点用于不同的公司。我们相信,从上一版本的沃伦•巴菲特和他所依赖的本•格雷厄姆(价值投资之父)到现在,世界已经发生了很深层的改变。如果巴菲特和他的原则是,第一条,不要输钱。第二条,不要忘了第一条。我们可不同意。因为如果你可能在一个伟大但不可避免的无法预测的投资中赚更多的钱,那么你也有可能亏。你知道你在做的是试图让别人的钱乘以10万倍,这就意味着你可以接受偶尔的失败。所以我和他们确实有不同的理念,但跟你说实话, 如果人们说价值对我们来说并不重要我会很恼火,因为价值对我们来说非常重要,但市场对价值回报有着不同的解释

第一财经:我能用这种方式来解释你的回答吗?与沃伦•巴菲特相比,你的回报更不可预测,但是你仍有很大的机会比沃伦·巴菲特赚更多的钱。

James Anderson: 这完全公平。我只想说,因为科技的力量越来越大,还有就是我们这个世界颠覆性变革愈来愈频繁。过去可以预见的事情现在已经变得非常不可预测。你在这方面听起来很有经验,所以你肯定会记得巴菲特的观点,比如认为报纸永远都会赚钱。这种情况不会再发生了 ,冰山融化得比以前更快了 。

第一财经:柏基总是说自己是真正的投资者,所以你说的真正的是什么意思?

James Anderson: 真正的投资在于我们的任务,我们试图创造可持续的支持给那些未来会创造更多财富和社会繁荣的公司。在特斯拉的例子中,我们就已经在这么做了。如果特斯拉没有成功,那么世界会变得更糟

第一财经:你有很著名的口号,我走进办公司就看到了,真正的投资要看到几十年后而不是几个季度。那么你预测未来几十年里,什么是将是最重要的变化?下一个亚马逊在哪里?下一个特斯拉又是谁?

James Anderson: 我目前会从两个方向看。第一个问题实际上与特斯拉有关,我认为我们现在正处于一个电池技术、太阳能技术和存能技术不断进步的阶段,我们将迎来一场彻底的能源革命。即使在中国这样一个古老的国家,在历史上最多也只经历过三次能源革命。烧柴、烧煤、烧油。我们会有第四次能源革命,而这次可能会使得世界变得更好、之后推动社会发生很大的变化,只是我们目前还不知道是什么方式。 另一个领域,我再次认为这对中国和全球来说都非常重要 ,就是大健康领域。现在,我们依然聆听这方面的专家观点,我们现在只知道10%到15%的人类生物学。那我们在未来的20-30年里,能不能将这个比例提高到50%到60%,更别说是100%了?我认为是的,我们可以,而且幸运的是,从我们的角度来看,我们认为理解那些长期的技术变化,是我们希望能做到十分擅长的东西。

第一财经:你提到了两个领域,新能源和大健康,那么这里面有什么你十分感兴趣的公司吗?

James Anderson: 这里面有太多了,不过我想说的是它们中的许多现在还像是阿里巴巴和亚马逊15-20年前的样子。现在说什么还太早,所以不能过于有信心。所以我认为有一些公司,比如Grail,它被美国Illumina 收购了,Illumina这家公司对通过液体活检非常感兴趣。如果你喜欢做人工智能成像的公司,我们手上有另一家未上市公司Tempus。我甚至会把目光转移到合成生物学的领域,比如 Ginko 和Zymergen。而谈回气候问题,我想其他的市场可以做的将会更多,包括中国。你可能知道我们也是蔚来汽车的股东。

第一财经:看来你对投资有非常明确的原则。所以我很好奇,你对现在很流行的基于量化模型和研究的投资方式有什么看法?

James Anderson: 我相当怀疑。你知道,我认为这种方法基于太多过去的数据,我不认为这些数据真的适用于未来,我们实际上是在我的朋友兼同事Tom Slater的指导下,就如何将大数据应用于长期投资做着很多工作。

第一财经:长期来看,疫情的主要遗产是什么?

James Anderson: 我们认为疫情将加速并加剧世界经济远离美国和西方主导,亚洲和中国将变得更重要。我认为这一点已经很清楚了,而公司层面上这个趋势也越来越明显。我认为,全球经济中心东移已经是一个很重要的趋势。而在疫情期间这一趋势更加明显。

第一财经:你们已经向中国公司投资了550亿美元,其中许多是中国的科技领头公司。那么,你如何看待金融等其他行业的投资机会?

James Anderson: 我们感兴趣的是正在经历深刻变革的领域,在这些领域,我们可以看到因技术的深层次变化而不同的改变。我们已经是蚂蚁集团的股东了。显然,这是目前的一件大事,我们已经获得很多增长,你知道我认为它的地位超过了任何一个 西方公司。如果以后中国在健康领域可以孵化出好的公司,也会很好。现在我还没有看到,但是我觉得这个领域肯定有一个机会。所以金融和健康领域可能就是这样。是我在中国排名前两位的候选者,但我非常希望这些领域、还有我们还没有考虑过的领域,能给我一个惊喜。

相关推荐

猜您喜欢

- 黑客揭露 特斯拉汽车或许会接入5G网

- 上海限行新规“引爆”新能源汽车市场 特斯拉等新势力车企销量大增

- 特斯拉又多一个竞争对手!宝马iNext电动SUV将于双11亮相丨热公司

- 马斯克:2030年要年产2000万辆特斯拉

- 特斯拉光伏屋顶业务“带火”国内供应商 中国“光伏建筑一体化”市场迎来发展风口

- 特斯拉降价/取消七天退车/出口欧洲 背后原因何在?

- 特斯拉:将按计划于明年开始各地交付Model Y和Semi

- 大众纯电动平台首款新车在华投产,提速追赶特斯拉

- 创收难?从“特斯拉现象”看造车新势力盈利瓶颈

- 未来特斯拉对新车与工厂投资最多可达120亿美元

- 7000辆中国制造特斯拉驶向欧洲,年内出口额将超4.5亿美元

- 充电桩概念多股涨停,特斯拉今起调整部分超级充电站充电价格丨牛熊眼

- 美股一周热点丨 证监会同意蚂蚁集团科创板IPO注册 特斯拉推出全自动驾驶测试版

- 矛盾特斯拉:漂亮的财务数据,尴尬的自动驾驶

- 刺激法案谈判延时拖累美股收跌,特斯拉财报亮眼盘后涨近3%