本报记者 施露

今年以来,部分房企陆续引入战投,为房企融资提供了新的可能。

9月9日晚间,阳光城发布公告称,泰康人寿及泰康养老和公司第二大股东上海嘉闻签订《股份转让协议》。通过协议受让的方式,泰康人寿和泰康养老从上海嘉闻受让13.53%的股份,共计5.5亿股,对价约为33.78亿元(含税)。

转让后,泰康系的泰康人寿、泰康养老、泰康资产(通过保险资管产品)合计持股比例13.61%,将成为阳光城第三大股东。由于持股比例超过5%,泰康人寿、泰康养老构成对阳光城的举牌。

对于阳光城引入险资,知名地产分析师严跃进9月14日对《证券日报》记者评价道,“对于阳光城来说,这两年全国化的布局不断加快,同时也通过各类项目收并购获得了较好的发展。积极引入险资,尤其是以战略投资者的名义导入,有助于其资金面的改善。”

险资注入地产+保险打出无限想象空间

在三道红线的巨大压力下,降低负债率、加速回笼资金成为诸多头部企业的选择。

8月20日,住建部、央行在北京召开重点房地产企业座谈会,会议上,明确了重点房地产企业资金监测和融资管理规则,也就是此前业内多次传闻的“三道红线”。

三道红线要求,房企资产负债率大于70%;净负债率大于100%;现金短债比小于1倍。总体来看,“三道红线”有利于行业趋稳向好发展,促使企业更加注重现金流和控制负债率。

9月9日晚间,阳光城发布公告称,泰康人寿及泰康养老和公司第二大股东上海嘉闻签订《股份转让协议》。通过协议受让的方式,泰康人寿和泰康养老从上海嘉闻受让13.53%的股份,共计5.5亿股,对价约为33.78亿元。

引入险资,一方面,阳光城可借助股东入股获得丰厚的现金流,降低杠杆;另一方面,对于泰康系而言,也可以获得可观的收益,实现双赢。

银河证券在研报中指出:“地产公司选择险资作为长期战略投资者,契合当前金融审慎管理制度的大背景,一方面,转让部分股权迅速获得现金流,有利于降低公司的杠杆率,优化资本结构;另一方面,地产公司可以充分利用保险公司的优势,增强自身的竞争力,在融资上更加便利,突破成长天花板,达到合作共赢的目的。”

十年业绩承诺彰显未来成长信心

值得注意的是,此次阳光城引入险资,公司也拿出了可观的收益作为回报承诺。

公告显示,泰康人寿等入股的条件是,阳光城在未来10年必须完成逐年递增的业绩。未来十年阳光城需以归母净利润进行业绩承诺。以2019年40.2亿元为基数,前五年承诺每年平均增长率不低于15%,且前五年累计归母净利润为340.59亿元(即年平均增长率不低于18.13%);第6-8年年增长率不低于10%,第9-10年年增长率不低于5%。若未达到上市业绩要求,由控股股东阳光集团将差额部分补偿给上市公司。

“控股股东支持公司的业务发展,对公司未来十年归母净利润进行业绩承诺,此举彰显公司未来成长的信心。”银河证券在研报中称。

对于控股股东的业绩承诺,严跃进对《证券日报》记者表示:“阳光城对公司未来十年归母净利润进行了业绩承诺,就是要求阳光城需具备持续的经营和收益能力,这也体现了险资对于阳光城价值投资的认可。但其后续也需要在经营方面持续发力。”

实际上,险资的引入,最直接的便是为阳光城后续发展提供了资金保障和信用背书。

“三道红线压力之下,房地产行业在这个特殊时间资金成本压力就很大。降低财务成本关系到房企继续存活,此时,阳光城能将公司债利率降低,也是信用宽裕的侧面体现。”一位债券市场人士对《证券日报》记者评价道。

(编辑 孙倩)

相关推荐

猜您喜欢

- 险资运用曝出六大问题 5家险企244亿元违规流入房地产

- 今年以来永续债发行规模逾3800亿元 银行永续债需求弱化概率增大

- 收购新凯精密!瑞玛工业投资2.6亿元扩充紧固件产能

- 美团推出全国首个夜宵指数,我国夜宵消费已超7000亿元

- 一瓶矿泉水能做多大?中国瓶装水市场规模破2000亿元

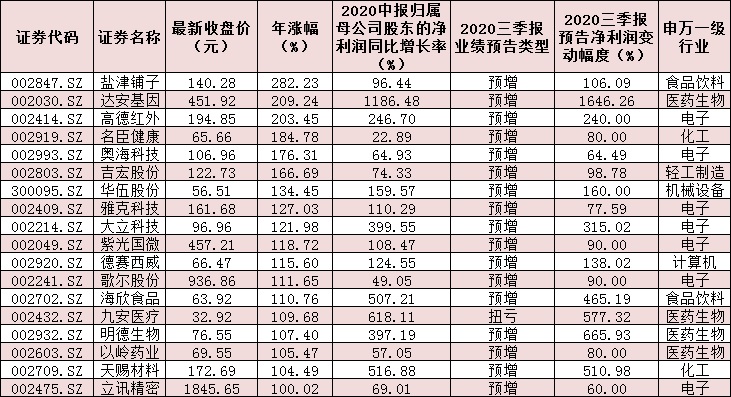

- 机构今日买入这14股,卖出长春高新2.37亿元丨牛熊眼

- 兴业信托拟1.5亿元底价拍卖东海证券2000万股

- 宙讯科技完成近亿元A轮融资,突破射频滤波器“卡脖子”关键技术

- 今年前8个月邮政业务收入6796.8亿元 同比增长12.2%

- 服贸会上文化、境外工程等三项目签约总额合计超千亿元

- 8月份新增信贷1.28万亿元 社融规模增3.58万亿元超预期

- 3.58万亿元 8月新增社融规模超预期

- 云南自贸区“筑巢”一年“引凤”无数 吸引投资千亿元自成特色产业群

- 民生信托家族信托业务单笔交付资产突破亿元

- 30亿元!苏宁金融新一单消费支持证券获批!